不動産投資用物件を選ぶ際の判断基準は?利回り相場や計算方法を解説

不動産投資で成功するためには、どのような収益物件を選ぶかが非常に重要です。

しかし「なにを基準に判断すればいいの?」と疑問をお持ちの人も多いでしょう。

そこで今回は不動産投資で物件を選ぶ際の判断基準となる「利回り」「積算価格」「返済比率」に加えて、「優良物件を選ぶポイント」について解説します。

これから不動産投資をはじめようと検討中の人は、ぜひ参考にしてください。

不動産投資用物件の判断基準となる利回りについて

不動産投資の収益性の判断基準のひとつとなるのが「利回り」です。

利回りの数字を見ることで、その物件でどの程度の収益を得られるのか、投資した資金を何年で回収できるのかなどが分かります。

なお不動産投資で使用する利回りは、おもに「表面利回り」と「実質利回り」の2種類があります。ここでは表面利回りと実質利回りについて、それぞれの意味と計算方法を解説します。

利回りについて詳しくはこちら!>>不動産投資の平均利回りは何%?リスクの高い物件の具体例を解説

表面利回り

税金や管理費などの経費を含めず、物件購入価格と1年間の家賃収入をもとにして計算する収益割合のことです。

表面利回りは以下の方法で計算します。

【表面利回りの計算方法】

表面利回り(%)=(年間家賃収入÷物件購入価格)× 100

実質利回り

表面利回りに、購入時の諸費用、年間運営費、固定資産税、火災保険料、修繕費などを加味した収益割合のことです。

実質利回りは以下の方法で計算します。

【実質利回りの計算方法】

実質利回り(%)=(年間収入-年間諸費用)÷(物件購入価格+購入時諸費用)× 100

不動産投資物件を選ぶ際は実質利回りを重視する

前述したように表面利回りの計算には経費は反映されていません。あくまで「物件価格に対して満室時の家賃収入がどの程度得られるか」といった目安的要素が強い数値なので、表面利回りだけを見て物件を購入すると実際の収益とは大きな差が生じます。

なお、物件の広告に表示されている利回りのほとんどは表面利回りです。

表面利回りは数値が高いため好物件に見えますが、それは必要経費が計算に入っていないためです。経費を反映する利回りが下がることを覚えておきましょう。

そのため収益物件を検討する際は、より実際の収益に近い実質利回りを計算し、その数値を判断の目安にすることが大切です。

ただし実質利回りであっても、家賃以外の諸費用や経費は明確ではありません。あくまで「実際に近い数値」であることを留意しておく必要があります。

実質利回りのおもな経費は以下のようなものがあります。できるだけ詳細な数字を計算にいれることで、より実質利回りがリアルな数値に近付くでしょう。

◦登記費用

◦不動産取得税

◦火災保険料、地震保険料

◦租税公課(所得税・住民税、固定資産税・都市計画税、個人事業税など)

◦税理士費用

◦ローン返済金

◦減価償却費

◦管理委託手数料・管理費

◦損害保険料

◦入居者募集費用

◦修繕費・修繕積立金

◦共用部の水道光熱費

◦雑費(事務用品費、消耗品費など)

不動産投資の初期費用について詳しくはこちら!>>不動産投資の初期費用の種類と目安額!できるだけ安くする方法は?

不動産投資のランニングコスト(経費)について詳しくはこちら!>>不動産投資に必要なランニングコストとは?コストカットは可能!

不動産投資の利回り相場は?

投資用不動産には、一棟アパートや区分マンションなどさまざまなタイプがあり、利回りは物件の種類や築年数、立地によって異なります。

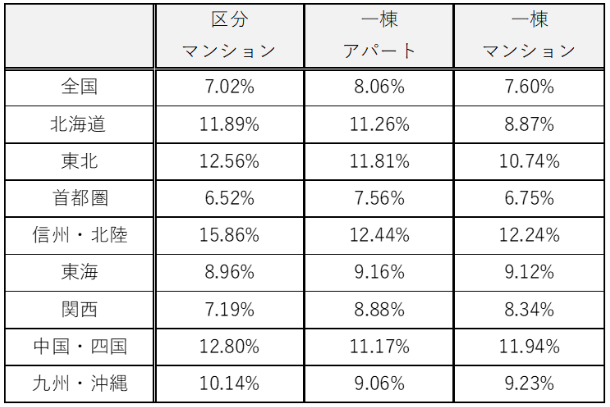

下記は、投資用不動産の情報を取り扱っている健美家がおこなっている『収益物件市場動向四半期レポート2023年4月~6月期』です。

【地域別・物件種類別表面利回り(平均)】

参考:建美家『収益物件市場動向四半期レポート2023年4月~6月期』

これによると、区分マンションの平均利回りは全国で7.02%、一棟アパートの全国平均利回りは8.06%、そして一棟マンションの平均利回りは全国で7.60%となっています。これらの数字を各物件種類の利回り相場と考えることができるでしょう。

利回り以外の不動産投資用物件の判断基準

前述したように不動産投資の成功は、収益物件選びに大きく左右されます。そのため利回りだけでなく、さまざまな判断基準を基にして収益物件を選ぶことが肝心です。

ここでは収益物件を選ぶ際、利回り以外の判断基準となる項目を紹介します。

積算価格

「積算価格」とは、土地と建物それぞれの現在の価格を計算し、合計した評価額をいいます。

金融機関が融資をおこなう際に物件の担保価値を見極めるために使用しまが、収益物件の購入検討時に売買価格が適正かどうかの判断基準としても利用可能です。

ただし、土地積算が高くても有効活用しづらい土地であれば資産性は伸びません。

積算価格の計算は以下のように計算します。

【積算価格の計算方法】

積算価格=土地の価格+建物の価格

土地の評価方法はおもに「路線価」「公示価格」「固定資産税評価額」などを利用して評価されます。建物については再調達価格から築年数分の減価を差し引いて求めます。

建物の積算価格の求め方

建物の積算価格は次のように計算します。

【建物の積算価格の計算方法】

建物の積算価格 = 再調達価格 × 延べ床面積 × 残耐用年数 ÷ 法定耐用年数

◇再調達価格

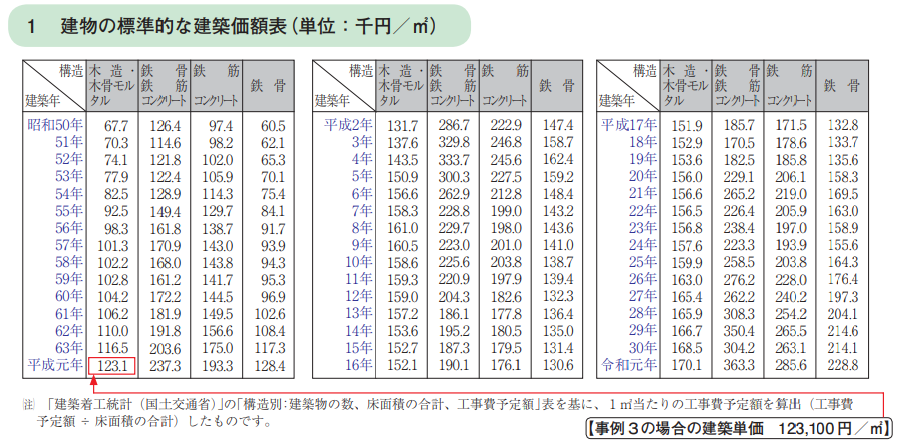

再調達価格とは、同等の建物を新しく建てた場合にかかる価格をいいます。この価格は、下記の国税庁『建物の標準的な建築価額表』から参照します。

引用:国税庁『建物の標準的な建築価額表(単位:千円/㎡)』

◇法定耐用年数

法定耐用年数とは、建物や建物設備などの「使用できると見込まれる期間」をいいます。建物の法定耐用年数は構造によって法的に決まっています。

【建物の耐用年数】

〇軽量鉄骨造(骨格材の厚みが3mm以下の場合):19年

〇軽量鉄骨造(骨格材の厚みが3mmを超4mm以下):27年

〇木造:22年

〇重量鉄骨造:34年

〇鉄筋コンクリート造、鉄骨鉄筋コンクリート造:47年

参考:国税庁『耐用年数(建物/建物附属設備)』

◇残耐用年数とは?

残耐用年数は、法定耐用年数から築年数を差し引いたものです。

たとえば築7年の木造アパートの場合、残耐用年数は22-7=15なので、残耐用年数は15年となります。

耐用年数について詳しくはこちら!>>不動産投資の耐用年数が節税や融資期間に大きく関係する理由を解説!

土地の積算価格の求め方

土地の積算価格は土地の積算価格は、「相続税評価額路線価(路線価)」「固定資産税路線価」「公示価格」「基準地価」などを参考にし、以下の計算式で求めます。

【土地の積算価格の計算方法】

土地の積算価格 = 路線価 × 土地面積(㎡)

路線価とは、路線価とは、道路に面している土地の1㎡あたりの価格のことで、相続税路線価と固定資産税路線価の2種類があります。相続税路線価とは、毎年国税庁が発表しており、相続税や贈与税を算出する際の基準となる価格です。

路線価は、国税庁の『路線価図・評価倍率表』や一般財団法人 資産評価システム研究センターの『全国地価マップ』などで調べることができます。

なお、公示価格は国土交通省が毎年1回公表する1月1日時点での土地価格であり、基準地価は国土交通省が毎年1回公表する7月1日時点での土地価格になります。

なお、土地の形状や接道状況などによって積算価格は多少変化します。

返済比率

「返済率」とは、家賃収入に対して毎月発生するローン返済額の比率をいいます。収入と返済額を比較することで、ローンの支払いリスクがどのくらいあるかを知るための判断基準となります。

返済比率が低ければ、それだけ手元に残るキャッシュフローが多くなり、安定した不動産投資がおこなえます。

返済率が高い場合、手元に残るキャッシュフローが少なくなり、想定外の空室や突発的な修繕費用などが発生してしまうとローン返済が困難になりやすいため注意が必要です。

高利回り物件であっても、返済比率が高い場合は返済リスクが高くなります。健全な不動産投資をおこなううえで無視できない判断基準のひとつといえるでしょう。

返済比率の目安と計算方法

一般的に不動産投資が安全におこなえる返済比率は50%が目安といわれています。比率が高くなればなるほどキャッシュフローが減るためリスクは高まります。

【返済比率の危険度】

◦40%以下 :安全

◦~50%以下:比較的安全

◦~55%以下:注意が必要

◦55%以上 :危険

◇返済比率の計算方法

返済比率は、下記の計算式で求めます。

【返済比率の計算方法】

返済比率(%) = 毎月のローン返済額 ÷ 毎月の満室時家賃収入 × 100

たとえば、毎月の返済額が50万で満室時の毎月の家賃収入が100万であれば、以下の計算になります。

50万円(毎月のローン返済額) ÷ 100万円(毎月の満室時家賃収入) × 100 = 50%

このシミュレーションでは返済比率は50%となり、現時点の賃貸経営は比較的安全であることがわかりました。

ただし空室の数によっては返済比率が上がり経営難に陥る可能性もあるため、できるだけ空室期間が長引かないような対策を立てておくことが肝心です。

立地や状態がよい優良物件

不動産投資は、アパートやマンションなどの部屋を第三者に賃貸し、家賃収入を得る投資方法です。よって入居者がいなければ収入を得ることはできません。

そのため収益物件を選ぶ際は賃貸需要の高い立地であり、入居者にとって「住みたい」と思ってもらえるような優良物件を選びましょう。

優良物件の判断基準は、都心か地方か、単身者向けかファミリー向けかなど、ターゲット層によって異なりますが、「立地・周辺環境」「物件の状態」「築年数」の3つは、ターゲット層に合わせて

かならずチェックしましょう。

立地・周辺環境

一般的に最寄駅からの徒歩分数は10分以内の物件は人気が高く、入居者に選ばれやすい傾向があります。しかしターゲットによってはそのかぎりではありません。

たとえば単身者をターゲットにする場合は、通勤や通学のために駅に近い物件が好まれます。一方でファミリー層をターゲットにしていれば、駅から離れていても閑静な住宅街が好まれることも多いです。

また日常の移動に自動車を利用する地方都市の場合は、駅から離れた物件でも需要があります。

また物件の周辺環境も重要です。スーパーやコンビニなどの商業施設や飲食店、銀行、郵便局、病院など生活するうえで便利な施設が近隣にあることも入居の決め手につながります。

ただしターゲットとなる入居者層によって好まれる施設などは異なります。ファミリー物件であれば、公園や学校や幼稚園など子供に関連する施設が重要視されます。

このように物件の立地を選ぶ際は、ターゲットにする入居者層に合わせる必要があることを覚えておきましょう。

加えて好まれる施設だけでなく、嫌悪施設(墓場や騒音や異臭の出る工場など)が周辺にないかどうかも注意が必要です。

物件の周辺環境については実際に行ってみなければ分からないことも多いため、情報だけで判断するのではなく現地を訪れ、実際にその地を歩いてみるとよいでしょう。

物件(建物・設備)の状態

物件の管理が行き届いているかどうか確認することも重要です。まずエントランスや廊下・階段、ゴミ置き場などの共用部分をチェックしましょう。清掃が不十分だったり、チラシなどが床に落ちていたり、ゴミ収集日ではないゴミや粗大ごみが放置されている場合は管理がいい加減なだけでなく入居者側に問題があるケースも考えられます。

また建物や設備に問題がないか確認しましょう。その際は、定期点検が行われているか、過去の大規模修繕履歴や修繕計画の有無も併せてチェックしておきましょう。

建物の痛みなどが激しい場合は、購入後に修繕費用が発生することも考えられます。建物の傷みなどが築年数に見合わないようであれば、購入を見送ったほうが無難です。

築年数

収益物件の価格は、物件建物の築年が古くなるにしたがって下落します。そのため一般的に築年が古くなるほど利回りは高くなります。

では、新築物件よりも高利回りの築古物件を運用すれば、より多くの利益を得られるかというとそう簡単ではありません。

まず築年数の経過した収益物件は空室率が高まる傾向が強いです。さらに経年劣化による建物の傷みや設備の故障などが増えるため修繕費が高額になりやすいです。

高利回りであっても、入居率が低ければ家賃収入も少なくなり、加えて修繕費として高額の費用が発生するとなると、利回りはどんどん下がってしまいます。

そのため利回りだけ見て築古物件に投資すると想定した家賃収入が得られないといったケースもあるため注意が必要です。

一方で築浅物件は価格が高く、利回りが低いことも多いです。

収益物件を選ぶ際は、リスクや求めるリターンなどを考慮したうえで築年数を含めて検討しましょう。

またもう1点、築年数で留意したいのが「新耐震基準」であるかどうかです。

新耐震基準は1981年6月1日に施行されたもので、震度6~7の地震でも倒壊しないことが耐震基準の条件に盛り込まれているのが特徴です。

なお新耐震基準の建物かどうかを判断する際は、「竣工日や築年月日」ではなく「建築確認日」でチェックしましょう。なぜなら、新旧どちらの耐震基準で建てられているかは、役所で建築確認申請が受理された日付で判断されるためです。

たとえば、建物が完成した竣工日が1981年9月となっている場合でも、建築確認日が1980年9月の場合は旧耐震基準で建てられている可能性が高いです。

地震など自然災害のリスクを少しでも軽減するためにも、1981年6月1日以降に建築確認された物件を選ぶとよいでしょう。

まとめ

不動産投資をはじめるにあたって、物件選びの判断基準となる項目について解説しました。

判断基準の代表となるのは利回りですが、物件を選ぶ際は諸費用や経費が反映される「実質利回り」を参考にしましょう。

そのほかにも、建物と土地の評価額である「積算価格」、家賃収入に対して毎月発生するローン返済額の比率を表す「返済比率」なども物件を選ぶ際の判断基準として重要です。

できるだけ多くの判断材料を集め、比較したうえで、残った物件の中から最終的に立地や状態がよい「優良物件」を選ぶことで、長期間にわたって安定した収入を得られる「健全な不動産投資」につながるのです。