新NISAはどう変わる?おすすめは不動産投資信託(J-REIT)

2024年1月より新NISAがスタートします。現行のNISAよりも年間投資枠や非課税保有限度額の拡大などメリットが多くみられます。

今回は、新NISA がどう変わったのか、現行 NISAとの違いを解説します。

またNISAと相性のよい不動産投資信託(J-RET)のメリット・デメリットもあわせて紹介します。

新NISA開始に合わせてNISAで資産運用を考えている人は、ぜひ参考にしてください。

2024年1月より新NISAがスタート!現行NISAとの違いは?

「NISA」とは、個人投資家に向け2014年1月にスタートした少額の投資が非課税になる税制優遇制度で、正式名称は「少額投資非課税制度」といいます。

NISA最大のメリットは、本来であれば投資で得られた利益に対し20.315%の税金を支払うべきところを、NISA制度を活用することでそうした税金が非課税となり、非課税になった分だけ資産を増やすことできる点です。

そんなNISAが、2024年1月1日より「新NISA」として新たな制度がはじまります。

新NISAは現行NISAと、どのようにかわるのでしょうか?

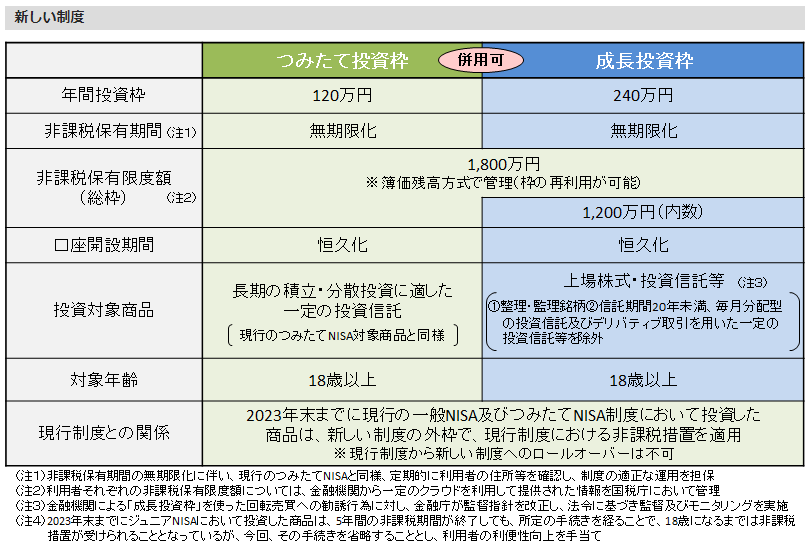

まずは現行NISAと新NISAの違いをみてみましょう。

引用:金融庁『新しいNISA』

なお新NASA制度では、これまでの名称が下記のように変わります。

◦「つみたてNISA」 → 「つみたて投資枠」

◦「一般NISA」 → 「成長投資枠」

変更点①非課税保有期間が無期限になる

現行NISAの非課税保有期間は、一般NISAで最大5年、つみたてNISAで最大20年と期限がありました。そのため、保有期間終了にともなって投資資産を売却するか、課税口座に移管するかを決める必要がありました。

これらの期間が新NISAでは無期限となります。そのため、つみたて投資枠・成長投資枠どちらも残りの保有期間を気にすることなく長期的な目線で投資判断ができるようになるでしょう。

変更点②NISA制度(口座開設期間)が恒久化する

現行NISAでは口座を開設して投資をできる期間が、つみたてNISAは2042年まで、一般NISAは2023年までと決められていました。

しかし新NISA制度では口座開設期間が恒久化されます。はじめる時期などに関係なく長期的に非課税のメリットが受けられます。

「いずれは資産運用をはじめたい」という人も、焦らずじっくり検討することができるでしょう。

変更点③つみたて投資枠と成長投資枠が併用可能に

現行NISAでは、つみたてNISAと一般NISA、どちらか一方を選ばなければなりませんでした。切り替えは可能でしたが、切り替えは1年に1度、NISA口座での買付をしていない状態でしか変更できないこともあり、大きなデメリットとなっていました。。

しかし新NISAでは、同じ金融機関であれば、つみたて投資枠と成長投資枠の併用が可能になります。どちらかだけを選ぶ必要がないため、現行NISAよりも柔軟に投資をおこなうことが可能になるのです。

変更点④年間投資上限額が拡大する

新NISAでは、年間投資上限額が最大360万円に拡大されます。

現行NISAの年間投資上限額は、一般NISAが120万円、つみたてNISAは40万円です。

しかし新NISAでは、最大360万円(つみたて投資枠120万円・成長投資枠240万円)まで投資が可能になります。

なお成長投資枠は、つみたて投資、一括投資、どちらも可能です。

変更点⑤非課税保有限度額の拡大

合計で保有できる総額「非課税保有限度額」も、新NISAでは大きく拡大されます。

現行NISAの非課税保有限度額はつみたてNISAが800万円、一般NISAが600万円となっています。

新NISAでは、つみたて投資枠、成長投資枠合わせて1,800万円と大幅に拡充されます。

ただし成長投資枠は上限1,200万円までです。なお、つみたて投資枠のみで1,800万円すべてを使うことは可能です。

変更点⑥売却した分の非課税枠を再利用できる

現行NISAでは売却しても売却分の投資枠が復活することはありませんでした。

しかし新NISA制度では、売却の翌年以降、売却した分の非課税保有限度額が再利用可能となります。そのため、売却した額をあらためて買い付けることが可能になります。

新NISAの注意点

現行NISAよりもメリットが増えた新NISAですが、いくつか注意点もあります。

現行NISAから新NISAへ移管できない

現行の一般NISAでは、非課税期間の5年間が終了したとき、新たに翌年の非課税投資枠に移管させて再度5年間非課税で運用することが可能でした

しかし現行NISAと新NISAは別枠であるため、現行NISAで運用している商品を新NISAへ移管することはできません。

そのかわり、現行NISAの非課税期間終了まで非課税のままで保有することが可能です。

もし現行NISAで運用中の商品を新NISAで運用したい場合は、一度売却し現金化したのち、新NISA口座内で同じ商品を購入することになります。

なお新NISAでは、現行NISAから除外される銘柄があるため、事前に確認しておくとよいでしょう。

新NISAの成長投資枠の対象商品に除外条件あり

現行の一般NISAが新NISAにおける成長投資枠へ移行するにあたり、一部除外される銘柄があります。

新NISAの成長投資枠で購入できない商品(銘柄、ファンド)は主に以下の4つです。

◦整理銘柄や監理銘柄

◦信託期間20年未満の投資信託等

◦毎月分配型の投資信託等

◦デリバティブ取引を用いた一定の投資信託等

「整理銘柄」とは上場廃止が決まっている企業の株式で、「監理銘柄」は上場廃止のおそれがある企業の株式のことです。

なお、新NISAのつみたて投資枠で扱う銘柄は、現行のつみたてNISAと同様の商品が継続される予定です。

「つみたて投資枠」と「成長投資枠」は同じ金融機関で

新NISAではつみたて投資枠と成長投資枠の同時併用が可能となりますが、その場合は同じ金融機関で口座開設する必要があります。

金融機関の変更は可能ですが、変更する場合はつみたて投資枠と成長投資枠を一緒に変更することになります。

NISA制度のデメリットとリスク

ここまで現行NISAと新NISAの変更点を解説してきました。現行NISAから新NISAに移行されるにあたって、メリットが多くあることがわかりました。

しかしNISA制度にもデメリットはあります。

デメリットとして、まず損失が発生するリスクがあげられます。NISA制度は、運用益に対して税金がかからない制度であり、元本保証はされません。そのため元本割れのリスクを避けることはできません。

また損失が出ても、「損益通算」や「繰越控除」ができないこともデメリットにあげられます。

損益通算とは、商品の運用で損失が発生したとき、ほかの課税口座の商品から生じる利益と相殺することをいいます。

たとえば、証券口座Aで80万円の損失、証券口座Bで60万円の利益が発生した場合、損益通算すると20万円の損失となります。

損益通算をした結果、トータルの損益が0円以下になった場合、税金はかかりません。

また余った損失は「繰越控除」をすることで翌年の利益と相殺できます。

繰越控除とは、投資によって生じた損失を最大3年間繰り越せる仕組みのことです。上記の例では、20万円の損失を控除しきれなかったとして、翌年の利益と相殺できるのです。

しかし、証券口座AがNISA口座の場合は損益通算ができないため、証券口座Bの50万円の利益には税金がかかります。また、100万円の損失を翌年に繰り越すこともできないのです。

新NISAでは不動産投資信託(J-REIT)がおすすめ

新NISAではたくさんの商品が取り扱われますが、NISAの性質上、長期保有ができ、安定した収益が期待できる不動産投資信託(J-REIT)がおすすめです。

ここでは不動産投資信託(J-REIT)の特徴やメリットについて解説します。

不動産投資信託(J-REIT)とは

REIT(リート)とは、「Real Estate Investment Trust(不動産投資信託)」の頭文字を取った金融商品です。国内外の不動産信託に投資する投資信託商品で、日本では「JAPAN」の頭文字をつけてJ-REITと呼ばれます。

J-REITは、多くの投資家から集めた資金で、オフィスビルや商業施設、マンションなど複数の不動産などを購入し、その賃貸収入や売買益を投資家に分配する仕組みです。

NISAで不動産投資信託(J-REIT)を選ぶメリット

ここではNISAで不動産投資信託(J-REIT)を選ぶメリットを紹介します。

長期間安定した収益が期待できる

不動産投資信託(J-REIT)は、不動産投資法人が投資家から集めた資金で不動産を運用し,収益の一部を投資家に分配します。

不動産投資信託(J-REIT)で分配されるお金のおもな原資は賃料のため、入居者がいる限り長期的に安定した収入を得られる点がメリットです。

高配当(分配)なので非課税メリットも大きい

不動産投資信託(J-REIT)は分配可能な利益の90%を超える額を投資家に分配するため、

他のファンドと比べて配当利回りが高い傾向にあります。

新NISAは年間最大360万円の範囲内で購入した商品で得た利益が非課税になります。また、利益について非課税の上限金額もありません。

NISA口座で不動産投資信託(J-REIT)に投資すれば、分配金をそのまま受け取ることができるため、より効率よく利益を得ることができます。

海外の不動産投資信託(REIT)にも投資可能

NISAの対象となるREIT商品の中には、各国の不動産投資信託が扱われています。

海外不動産投資に興味があっても、言葉の壁や物理的な距離があり、実現がむずかしい場合も多いです。

しかし、REITであれば現物の不動産を取得するわけではないので、手間をかけずに海外の不動産へと投資ができます。

物件管理の手間がかからない

現物の不動産投資では、物件選びからはじまって、賃貸経営を開始したあとも、さまざまな手間がかかります。

しかし、不動産投資信託(J-REIT)は物件の維持や入居者との契約など全て運用会社側がおこなうため、物件管理の手間がかからない点がメリットです。

また、J-REITは不動産投資の専門家が運用するため、不動産投資初心者の人でも手軽に不動産投資をはじめられます。

不動産投資信託(J-REIT)の注意点

メリットの多い不動産投資信託(J-REIT)ですが、注意したい点もあります。

元本保証がない

不動産投資信託(J-REIT)は、元本保証されていないものがほとんどです。

そのため、市場の動きによっては収益が悪化し、損失が出る可能性もゼロではありません。

また投資法人の倒産や上場廃止のリスクにも注意が必要です。

◇投資法人の倒産

現物不動産投資同様、投資法人も、空室リスクなどで収益が悪化し、倒産するリスクがあります。ただし、投資法人が倒産した場合でも所有する不動産物件を売却することで、投資額を回収できる可能性があります。

◇上場廃止

不動産投資信託(J-REIT)は証券取引所に上場しているため、上場廃止基準に該当した場合、上場廃止になってしまう可能性があります。上場廃止が決まると、期限内に手持ちのJ-REITを売却することになりますが、売却価格は購入時の価格よりも大幅に安くなるため、大きな損失を被ることが考えられます。

分配金が減少する場合もある

不動産投資信託(J-REIT)は比較的高い配当利回りが期待できますが、分配金の支払いは確約されたものではありません。なんらかの理由で賃料収入が減少してしまえば、分配金が引き下げられる可能性もあるため注意が必要です。

災害リスクがある

J-REITは不動産を投資対象としているため、自然災害や火災などによって資産価値が減少するリスクがあります。その場合、基準価額や分配金も変動するため、元本割れしてしまうおそれがあります。

不動産投資信託(J-REIT)の中には、首都圏の物件に投資しているものも多く、万が一、東京で大きな災害が発生すれば、基準価額が大きく下がることも想定できます。J-REITに投資する際は、通常の金融商品とは異なるリスクについて理解しておくとよいでしょう。

まとめ

22024年1月よりスタートする新NISAについて、現行NISAとの違いを開発しました。

年間投資枠や非課税保有限度額の拡大など、大きなメリットが期待される一方で、NISAには元本保証がされていないため、損失が出るケースもあるため注意が必要です。

また新NISAと相性がよいJ-REITのメリット・デメリットも解説しました。メリットだけでなく、リスクも十分理解したうえで、NISAを使ってJ-REITで不動産投資をおこないましょう。