不動産投資の利回り相場を紹介!低利回りでも検討すべき物件とは?

不動産投資において利回りは、収益物件を検討する際に使用される重要な指標です。利回りが高ければ、それだけ収益性も高くなりますが、物件の種類や築年数によって利回りは変わります。

その物件の利回りが高いのか低いのか判断するためには、相場となる利回りを理解しておく必要があります。

今回は、不動産投資の利回り相場を紹介します。また低利回りでも購入を検討すべき物件の条件について解説します。

不動産投資の利回りの種類と計算方法を紹介

不動産投資における利回りとは、物件価格に対して1年で得られる収入や利益の割合を指し、投資用不動産物件を選ぶ上で大切な指標となる数値です。

不動産投資で使用するおもな利回りには、「表面利回り」「実質利回り」の2種類があります。ここではそれぞれの意味と計算方法を解説します。

表面利回りとは

「物件の購入金額に対する年間の家賃収入の割合」を指します。物件情報などに記載されているのは表面利回りの場合がほとんどです。

【表面利回りの計算式】

表面利回り(%)= 年間家賃収入 ÷ 物件の購入価格 × 100

表面利回りの計算には経費が反映されていません。そのため、表面利回りの数字だけ見て物件を購入してしまうと思わぬ失敗につながるため注意しましょう。

想定利回りの違い

表面利回りと混同されやすい利回りに「想定利回り」があります。表面利回りとの違いは「満室時の家賃収入」が使用される点です。

【想定利回りの計算方式】

想定利回り(%)= 満室時の年間家賃収入 ÷ 物件の購入価格 × 100

あくまで満室を想定した利回りであり、経費も反映されていないため、表面利回り以上に現実とのズレが生じることが多いです。

実質利回りとは

不動産運用時の経費を反映して計算されるため、「物件購入時の出費に対して、手元に残るお金のおおよその金額」を把握する際の指標となります。

【実質利回りの計算式】

実質利回り(%)= (年間家賃収入 - 経費)÷( 物件価格 + 諸費用 ) × 100

実質利回りは、実際の収益により近い数値を算出できるのがメリットです。

ただし、家賃以外の諸費用や経費は想定額なため、あくまでの「実際に近い数値」であることを留意したうえで利用しましょう。

不動産投資で得られる収入について

不動産投資のおもな収入源は家賃ですが、「共益費」「礼金」「更新料」なども収入に含まれます。またアパート敷地内の駐車代金や自動販売機の売り上げなども収入になります。

物件購入時に必要な諸費用の種類

不動産投資物件を購入する際に支払う諸費用の種類には、以下のものがあります。

・不動産取得税

・印紙税(税額は物件価格によって変動する)

・登記費用

・司法書士報酬

・ローン等の事務手数料(金融機関から融資を受ける場合に発生)

・損害保険料(火災保険や地震保険など)

・仲介手数料(不動産会社を介して不動産を購入した場合に必要)

運用時にかかる経費の種類

不動産を運用する際には、さまざまな経費(維持費用)がかかります。一般的な不動産投資に必要な経費には以下のような種類があります。

・共有部の光熱費(電気や水道料金など)

・損害保険料(火災保険や地震保険など)

・管理委託費(物件の管理を委託している場合)

・修繕費

・税金(所得税・住民税、固定資産税・都市計画税)

・ローン返済費(金融機関から融資を受けた場合)

不動産投資物件の利回り相場を紹介

収益物件には、一棟アパートや区分マンションなどさまざまなタイプがあり、利回りは物件の種類によって異なります。また築年数や立地によっても利回りは変わってきます。

ここでは下記の平均利回りを紹介します。

・物件種類別・築年数別

・間取り別・地域別

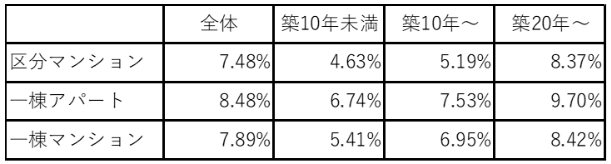

物件種類別・築年数別平均利回りを紹介

ここでは物件種類別、築年数別に利回り相場を紹介します。

【物件種類別・築年数別平均利回り(全国)】

参考:健美家『収益物件 市場動向四半期レポート(2022年1月~3月期)』

注目すべきは、築20年以上の物件の利回りが高くなっている点です。これは築年数が古い物件ほど購入価格が低いためです。ただし築年数に比例して管理費や修繕費は上昇します。また空室リスクも高まるため、賃料を下げて入居募集をおこなえば家賃収入も少なくなります。

このように築古物件の収益を利回りのみで判断するのは非常にむずかしいです。築古物件の購入を検討する場合は上記の利回りは目安として考え、かならず現地にて物件を直接確認することをおすすめします。

なお、上記は全国の平均利回りとなり、都市によって利回りは異なります。

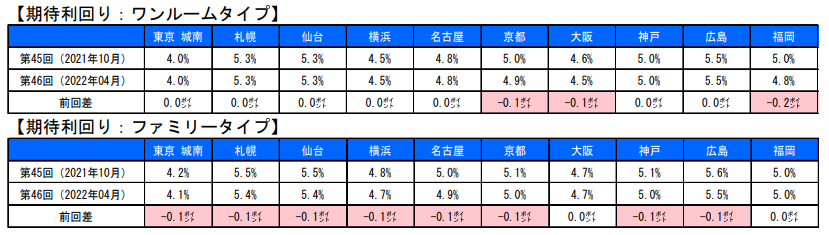

間取り別・地域別平均利回りを紹介

間取り別(ワンルームとファミリータイプ)、地域別の平均期待利回りを紹介します。

【間取り別・地域別平均利回り】

引用:一般財団法人 日本不動産研究所『第46回「不動産投資家調査」(2022 年4月現在)』

各都市の利回りを比較すると、首都圏よりも地方の物件のほうが高利回りであることがわかります。地方物件の利回りが高いのは物件価格が首都圏と比較して安価であるためです。

利回りだけを見ると地方物件のほうが儲かりそうですが、地方都市によっては人口の減少によって賃貸需要も減っている場合も少なくありません。そういったエリアの入居付けはむずかしく空室リスクが高くなるため、安易な購入は控えたほうがよいでしょう。

不動産投資の利回りの最低ラインは何%?

不動産投資でより多くの収益を得るには、利回りの高い物件を狙う必要があります。そのためにも目安となる利回りの最低ラインを知っておくことは非常に大切です。

しかし、不動産投資の利回りは物件によって変動するため、「最低ラインは○%」と結論づけることができません。ただ一般的には不動産投資の利回りの最低ラインは「5%程度」と言われています。

安定した収入を得るためにも、利回りは5%以上の物件を狙うとよいでしょう。

ただし、大都市圏の利回りについては注意が必要です。

前述した、一般財団法人 日本不動産研究所『第46回「不動産投資家調査」(2022 年4月現在)』のデータを参考にすると、東京(城南)のワンルームタイプ物件の平均利回りは4%、ファミリータイプで4.2%でした。

不動産価格が高額な都心部では利回が高くなりにくいため、利回りの最低ラインも低く見積もるとよいでしょう。

なお、都心部の利回りは低いですが、利回りが低いからといって、投資リスクが高いわけではありません。

都心部は人口が多く、空室になる可能性は地方よりも低いです。そのため満室を想定した利回りを維持できる可能性が高く、結果としてリスクの軽減につながります。

地方はその反対のことが言えます。物件価格が安いため利回りは高いですが、人口が少ないため賃貸需要が低く、入居が付きにくく空室リスクが高まる可能性が大きいため注意が必要です。

不動産投資の理想的な利回り相場は何%?

不動産投資の利回りの平均と最低ラインは前述のとおりですが、では「理想的な利回り」は何%あればよいのでしょうか。

利回りの最低ライン同様、〇%が理想と断定することはできませんが、平均利回り+1%~2%程度が理想的な利回りと言われています。

ここでは、都心部と地方それぞれの物件の理想的な利回りについてまとめました。

都心部の物件の理想的な利回り

前述したように、物件価格が高い都心部では、東京(城南)のワンルームタイプ物件の平均利回りが4%、横浜市と大阪市では4.5%となっています。

平均利回り=利回りの最低ラインとして考えれば、理想的な利回りとして5%程度は欲しいところです。

現在都心の新築マンションでは3%台の利回りもめずらしくないため、5.5%の利回りがあれば「高利回り物件」と呼べるでしょう。

地方の物件の理想利回り

物件が安い地方では、利回りが高くても入居付けがむずかしい場合も多いです。一度空室になってしまうと次の入居者が見つかるまで時間がかかることを想定し、できるだけ高利回り物件を選ぶ必要があります。

ワンルームタイプ物件の平均利回りは、札幌市、仙台市で5.3%、広島市で5.5%でした。

よって理想的な利回りとしては、6%~7.5%程度を目安にするとよいでしょう。

利回りが低くても検討する価値のある物件とは?

利回りが低い物件は収益性も低いため、安定した収益を得るには、できるだけ利回りの高い物件を選ぶ必要があります。

ただし、以下のような物件は利回りだけでは計れないメリットもあるため、一度購入を検討してみることをおすすめします。

人気エリアなど立地条件がよい物件

不動産投資の成功は物件の立地に大きく左右されます。特に人気のエリアで駅から近いなど好立地物件は賃貸需要が高く、物件の資産価値が落ちにくいです。

物件の利回りが低いので大きな収益は期待できませんが、立地がよいため、空室リスクを回避でき、長期的運用が期待できます。

また好立地物件は買い手に困りません。出口戦略として売却できる可能性が高いため、低利回り物件であっても安心して購入できます。

ただし、建物の状態が著しく悪かったり、周辺環境に問題があったり、大きなマイナス要因がある場合はそのかぎりではありません。物件や周辺に問題がないか、かならず現地調査をしっかりおこなった上で、購入するしないを決めましょう。

メンテナンスが行き届いている

利回りが低くても、室内外のメンテナンスがしっかりおこなわれている物件は、入居者に選ばれやすく空室リスクも低いです。加えて、入居者に人気の設備が設置されている場合は、低利回りでも安定した賃貸経営が期待できます。

入居者に需要がある設備には以下のようなものがあります。

・バストイレが別

・オートロックなどのセキュリティー設備がある

・収納スペースが多い

・駐車場がある

・日当たりがよい

まとめ

不動産投資において重要な指標となる利回りの相場について紹介しました。

収益物件を選ぶ上で無視できない利回りですが、「利回りが高い=儲かる物件」というわけではありません。低利回り物件であっても、安定した収益が得られたり、売却できたりといった可能性があるのです。

収益物件を選ぶ際は、利回りはあくまでの指標として利用し、立地やエリアの将来性、物件の管理状況などを細かく調査したうえで慎重に検討しましょう。