老後の資金対策に不動産投資を選ぶメリットとリスクを解説!

年金支給額が引き下げられる一方で受給年齢は引き上げられ、「公的年金以外の収入を得たい」と考える人が増えています。

なかでも老後資金の補填目的で注目されているのが不動産投資です。

老後資金対策として不動産投資をおこなうメリットとして、長期にわたって安定した収入を定期的に得られることがあげられます。

今回は老後の資金対策として不動産投資のメリットについて、また不動産投資の注意ポイントを解説します。

老後資金は年金だけでは不安?

「安定した老後を送るためのお金はいくら必要なのだろう」

このような疑問を持っている人はかなり多いのではないでしょうか。

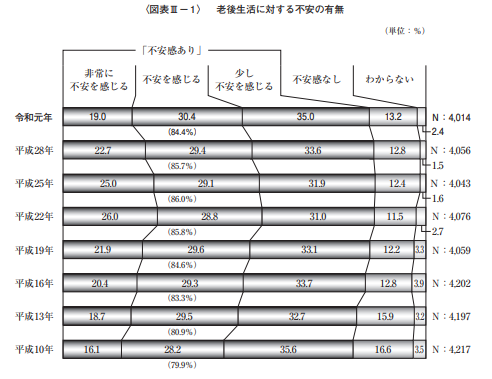

出典:公益財団法人生命保険文化センター『令和元年度 生活保障に関する調査』

上記は、公益財団法人生命保険文化センターがおこなった『令和元年度 生活保障に関する調査』の結果です。これによると「老後生活に不安感あり」と回答している人が全体の84.4%にものぼりました。

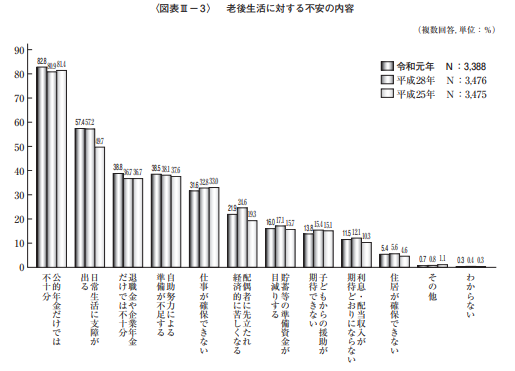

出典:公益財団法人生命保険文化センター『令和元年度 生活保障に関する調査』

また、不安の内容としては「公的年金だけでは不十分」が82.8%と最も多く、「退職金や企業年金だけでは不十分」との回答も38.8%という結果になっています。

つまり、老後資金として年金と退職金だけでは不安と考えている人が多数であることがわかりました。

老後の最低日常生活費は月額平均22.1万円が必要

では、老後の日常生活に必要なお金はいくらくらい必要なのでしょうか?

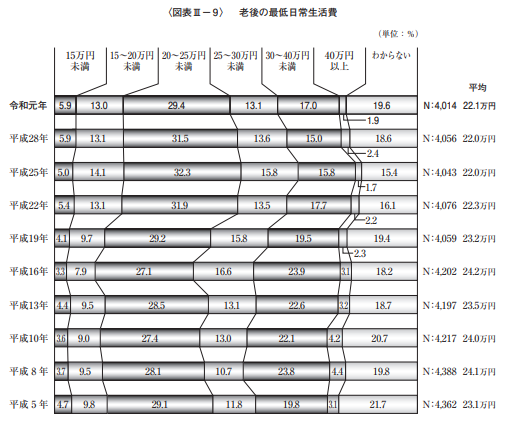

出典:公益財団法人生命保険文化センター『令和元年度 生活保障に関する調査』

同調査では、「老後に夫婦2人で必要となるひと月当たりの最低日常生活費」として20~25万円未満という回答が29.4%ともっとも多くみられました。全体の平均では22.1万円/月額が必要という結果です。

なお、「夫婦2人で経済的にゆとりある老後生活を送るために必要な生活費がいくらか」という設問に対しては、平均36.1万円/月額という結果になっています。

老齢厚生年金の平均月額は夫婦で20万618円

前述したように、公益財団法人生命保険文化センターの調査では、老後に夫婦2人で必要となるひと月当たりの生活費は平均で22.1万円、ゆとりある老後生活には平均36.1万円が必要との結果になりました。

では、厚生年金・国民年金は月額でいくらくらい支給されるのでしょうか。

厚生労働省年金局『令和2年度 厚生年金保険・国民年金事業の概況』によると、国民年金受給者が1ヶ月に受け取っている老齢基礎年金の平均額は、5万6252円です。

また、厚生年金保険に加入していた人が受け取っている老齢厚生年金の平均額は、1ヶ月あたり14万4366円となっています。

上記の金額を当てはめると、夫が会社員で妻が専業主婦(または夫の扶養範囲内ではらいていた)の場合、1ヶ月に受け取る年金は夫婦2人合わせて20万618円になります。

結論:老後資金は年金だけでは賄えない可能性が高い

先の公益財団法人生命保険文化センターによる『令和元年度 生活保障に関する調査』で報告された老後の最低日常生活費が「22.1万円/月額」に対して、1ヶ月に受け取る年金は夫婦2人合わせて「20万618円」でした。

ゆとりのある老後どころか、必要と考えられている最低日常生活費にも足りません。これでは安心して老後を過ごすことはむずかしいと言えるでしょう。

以上のことから、老後に必要な資金は年金だけで賄うことはむずかしいことがわかりました。そのため、安心できる老後を過ごすためには、ほかのなんらかの手段で収入を得るまたは資産を増やす必要があると考えられます。

老後資金対策に不動産投資を選ぶメリット

前述のように、老後の生活資金を確保しようとすると毎月の年金以外で収入を得たり、資産を増やしたりする手段が必要です。

収入を得る・資産を増やす手段には、株式投資や投資信託など多くの方法がありますが、なかでも不動産投資がおすすめです。

ここでは、老後資金対策として不動産投資をおこなうメリットを解説します。

安定した収入が定期的に長期間得られる

不動産投資は入居者がいるかぎり、毎月一定額の家賃収入を得られます。

また、一旦入居が決まれば最低でも契約期間内(2年間)は退去の心配が少ないですし、人によっては何年間も住みつづけることもめずらしくありません。そのあいだは家賃収入が途絶えないため、長期間安定した収入の確保が期待できます。

他人のお金で投資できる

不動産投資最大のメリットは金融機関から融資を受けられる点です。株式投資などは投資資金のすべてを自分で用意しなくてはなりません。

しかし不動産投資は、投資資金(不動産の購入代金)の大部分を「他人のお金=金融機関から借入れ金」で賄うのが一般的です。そのため、自己資金だけでは購入できない高額な不動産を購入・運用することが可能になるのです。

相続税対策になる

不動産を購入・所有し、不動産投資をおこなうことで節税効果が期待できます。

とくに相続税対策には不動産投資が効果的です。

不動産物件を相続する場合、「路線価」や「固定資産税評価額」をもとに相続税評価額が算出されるため、土地部分は公示価格のおよそ80%、建物部分についてはおよそ70%~80%(自治体によって異なる)の評価額になります。

その結果、額面通りに評価額が決まるほかの財産(現金や株式など)を相続する場合に比べて相続税を減らすことができるのです。

さらに相続する不動産が投資用だった場合、「貸家建付地」や「小規模宅地」などの特例の要件をすべて満たしていれば6割程度まで評価額が下がる可能性もあります。

インフレリスクに強い

インフレとはモノの値段が上がり相対的にお金の価値が下がることです。

現金などの金融資産は国の信用によって価値が変動し、インフレになれば現金の価値は低下します。そのためインフレが進むと物価が上がりますが、土地はモノであるため価格も上がります。

インフレ対策として現金を不動産に換えておけば、物価とともに不動産の価格も上昇し、価値が目減りしません。

物件の管理を外部に委託できる

不動産投資は、物件の管理を外部の管理会社に業務委託できるので、大家さんは手間や時間をかけることなくマンションやアパートの賃貸経営がおこなえます。

大家さんがケガや病気で本業をお休みしている場合でも、老齢で自主管理がむずかしくても、管理会社が物件管理をおこなってくれるので安心です。

不動産投資のデメリットやリスクを理解する

不動産投資は、投資である以上リスクが存在します。しかし、不動産投資のリスクの多くは対策できるパターンがある程度決まっています。そのため、リスク内容を理解したうえで対策を立てておくことでリスクを最小におさえることが可能です。

ここでは、不動産投資のおもなデメリットやリスクとその対策方法を解説します。

空室リスク

不動産投資は入居者がいなければ家賃収入を得ることができません。そのため、空室期間をできるだけ短くする、入居者を退去させないなどの空室対策が必須です。

入居者がなかなか決まらない場合は、状況にあわせて以下のような空室対策方法を検討しましょう。

・入居条件の見直し(ペット可、楽器可、高齢者受け入れなど)

・入居者の負担する初期費用の軽減(敷金や税金を無料にするなど)

・フリーレントの活用(入居後〇月間の家賃を無料にする)

・人気の設備の導入(インターネット無料や宅配ボックスなどの設置)

・現代のニーズにあった間取り変更など、リノベーションをおこなう

・家賃を下げる

また既存の入居者の退去抑制として、入居者が満足して暮らせる環境づくりが重要です。入居者からのクレームがあった場合は迅速に対応し、共用部の設備や清掃に不備がないかなど、定期的に物件を確認するとよいでしょう。

空室対策にはほかにもさまざまな方法があります。どんなに魅力的な物件であっても空室リスクは常にあることを意識しておき、状況にあわせた空室対策をおこなうことが重要です。

金利上昇リスク

金融機関から融資を受ける際、変動金利を選択した場合は金利が上がることで毎月のローン返済額が増大する可能性があります。融資額が高額になりやすい不動産は、利率がわずかに上昇しただけでも返済額に大きな影響を及ぼすため注意が必要です。

金利上昇リスク対策には以下のような方法があります。

・頭金を入れて総借入額を少なくする

・繰り上げ返済をおこない借入額を減らす、または全額返済する

・「固定金利」を選択する

・金利が上昇に対応できるよう手元資金を用意しておく

ローン金利の相場(最新)についてはこちら!>>金融機関別不動産投資ローンの最新金利相場!金利をおさえる方法は?

災害リスク

災害によるリスクにも注意しなくてはいけません。地震や洪水はどこでも起こりうることです。最悪の場合、地震によって建物の倒壊や火災で消失してしまう恐れもあります。

そのため地震保険や火災保険などへ加入するなど、災害への備えは必須です。

また、物件を選ぶ段階でハザードマップなどを確認し、浸水しやすい地域や地盤の弱い地域などの物件を避けることも災害リスクを低くするのに役立ちます。

保険について詳しくはこちら!>>不動産投資の保険を解説!生命保険代わりになる?火災保険や特約も!

流動性が低い

不動産物件は売却に時間がかかるのがデメリットです。物件を市場に出してから売買契約を締結し、物件引き渡しまで少なくとも2〜3カ月はかかるため、すぐに現金化するのはむずかしいです。

なお、不動産会社が直接買い取る場合は最短1週間程度で売ることもできます。ただし売却価格は、通常の仲介で売却した場合と比べて安くなる傾向があります。

老後資金のために不動産投資で気をつけるポイント

老後資金を得るために不動産投資をおこなう場合は、以下の点に注意しましょう。

複数の業者から情報を収集する

不動産投資の成功の可否は、物件選びに大きく左右されます。賃貸需要が高い好立地物件を選ぶことで、長期間安定した収益を得ることにつながります。

優良物件を見つけるためにも複数の不動産会社から見積もりを取ったり、内覧したり、できるだけ多くの物件の情報収集をおこない最良の物件を選びましょう。

また今後の不動産投資のためにも、信頼できるパートナー(不動産会社)の存在は欠かせません。複数の不動産業者と話すことで、誠実に対応してくれる担当者と出会える可能性もあります。

困ったときは専門家に相談

不動産投資で不明点や疑問がある場合、そのままにしておくと勘違いなどで思わぬ失敗につながることがあります。失敗しないためにも、わからない点は専門家に相談し、クリアな状態にすることが大切です。

相談内容によって相談先となる専門家は異なります。どんなときに、どこに相談するべきか覚えておきましょう。

・建物についての相談:ハウスメーカー、工務店、建築士、不動産投資会社など

・不動産の売買についての相談先:不動産会社、不動産投資会社など

・融資や資金、会計関連の相談先:銀行、ファイナンシャルプランナー、会計士など

・税金に関する相談:税理士など

・不動産の法律に関する相談:弁護士、司法書士など

出口戦略をしっかり立てる

不動産投資をはじめる際は、開始時点のことだけでなく、終わり=出口戦略についても考えておく必要があります。

出口戦略とは、いつごろ・いくらくらいで物件を売却するかという計画を指します。物件購入段階で、売却時期や価格に関する計画を立てることで、最良のタイミングで物件を売却できるのです。

出口戦略の計画を立てるためには、経年ごとの収支シミュレーションをおこない、いつごろ収支が赤字になるのか確認し、損をする前に売却するなどの判断をおこなうとよいでしょう。

まとめ

長期間、安定した家賃収入を定期的に得られるメリットがある不動産投資は、老後の資金対策におすすめです。不動産投資を成功させるためには、リスクやデメリットを理解したうえで適切な対策をおこなうことが欠かせません。

また、不動産投資では物件選びが非常に重要です。物件を選ぶ際は複数の会社から情報を得て、最良の物件を選ぶとよいでしょう。

安定した老後を送るためにも、公的年金以外の収入源として、不動産投資を検討しましょう。