不動産投資の損益分岐点を上回る賃貸経営のポイントを解説!

不動産投資の損益分岐点は、「利益が出るか、損をするか」という収支の境目を指します。

「赤字にならない入居率」や「売却益を出すための売り時」を判断するために使用し、収益を出すための重要な指標です。

今回は不動産投資の損益分岐点の役割と計算の仕方について詳しく解説します。また損益分岐点から考える優良物件の選び方や損益分岐点を上回るための方法を紹介します。

不動産投資の損益分岐点とは?

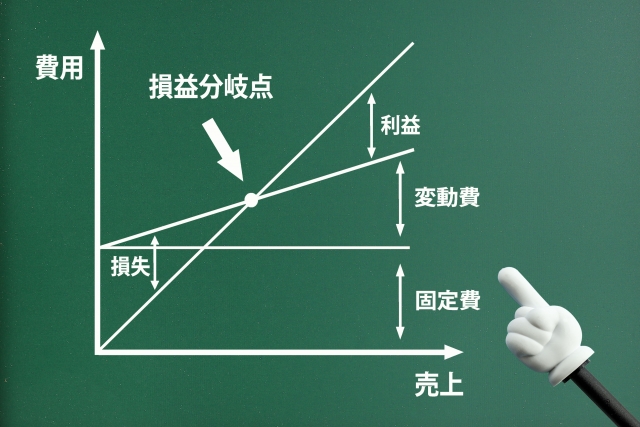

損益分岐点とは、収益と費用がイコールになったときの値です。ようするに赤字にも黒字にもならない「プラスマイナスゼロ」の値を指し、損失の出ない最低限の売上高を示す重要な指標として利用されます。損益分岐点を上回ると黒字に、下回ると赤字になります。

不動産投資では損益分岐点の値を下げることで収益を出しやすくなります。

損益分岐点の値を下げるには、収益を増やす、または費用を減らすことで実現は可能です。ただ、不動産投資のおもな収入源は家賃になるため、周辺の相場以上の家賃設定は現実的ではありません。

そのため、損益分岐点の値を下げるには費用を減らす工夫が必要になります。詳しくは後述する『不動産投資で損益分岐点の値を上回るためにできる対策方法』の項をご覧ください。

不動産投資の損益分岐点の計算方法

不動産投資における損益分岐点の算出には2種類の方法があります。

ひとつは賃貸物件を運用中の「入居率」から算出する方法で、もうひとつは「将来不動産を売却した場合」の算出方法になります。

入居率から算出する損益分岐点

入居率を用いた損益分岐点は、入居率が何%以上であれば赤字にならないかを知るための指標です。

計算式は以下のようになります。

入居率の損益分岐点=(年間のランニングコスト+年間のローン返済額)÷入居率100%時(満室)の家賃収入

【計算例】

・年間ランニングコスト:100万円

・年間ローン返済額:300万円

・入居率100%の家賃収入:600万円

(100万円+300万円)÷600万円=損益分岐点66.7%

上記の計算例の場合、入居率66.7%が損益分岐点(=プラスマイナスゼロ)となるため、入居率が66.7%以上になれば黒字になることがわかります。10室の一棟アパートの場合、7室が入居されていれば入居率は70%になり、収益はプラスとなります。

ただし、家賃額は築年数とともに下落するのが一般的です。そのため、入居率100%の家賃収入は不動産の築年数がたつほど減少するので、家賃下落を想定して計算する必要があります。

将来不動産を売却した場合の損益分岐点

将来不動産を売却した場合の損益分岐点は、将来的にいくらで売却すれば赤字にならないかを知るうえでの指標になります。

売却時の損益分岐点=総収入額(家賃収入+売却額)-総支出額(運用時の経費+購入時と売却時の諸費用)

【計算例】

・物件価格:3,000万円

・借入金額:3,000万円

・金利:1.7%

・返済期間:35年

・表面利回り:4%

・家賃収入:120万円/年、10万円/月

・購入時の諸費用:100万円

・ローン返済額:約95,000円/月、約114万円/年

・年間のランニングコスト:20万円(管理費、税金など)

*家賃の変動、空室、その他の出費はないものと仮定

今回は、物件取得から10年後に売却する場合で不動産価格が10%下がっていることを想定します。

まず、10年間の家賃収入と売却額の合計を計算し総収入額を求めます。

物件価格3,000万円-(物件価格3,000万円×10%)=売却額2,700万円

10年間の家賃収入1,200万円+売却額2,700万円=10年間の総収入額 3,900万円

10年間の総収入額は3,900万円となります。

次に10年間の総支出額を計算します。

10年間の経費1,340万円+ローン残債2,317万円+購入時と売却時の諸費用100万円=総支出額3,757万円

10年間の総支出額は3,757万円となりました。

最後に10年間の収支を計算し、損益分岐点を求めます。

総収入額3,900万円-総支出額3,757万円=損益分岐点143万円

10年後の損益分岐点は143万円となりました。

以上のことから、物件所得から10年後に価格が10%下がった状況で売却しても赤字にならないことがわかります。

このように不動産を売却した場合を想定して損益分岐点を求め、何年後に売却するのか、いくらで売却すれば売却益が出るのかなどを物件購入前にシミュレーションすることで、出口戦略の指標にすることができるのです。

損益分岐点で考える優良物件を選ぶポイント

損益分岐点から見た優良物件とは、「損益分岐点が低い値の利益を出しやすい物件」を指します。ここでは、損益分岐点から考える優良物件を選ぶ際のポイントを紹介します。

賃貸需要が高く価値が落ちにくい好立地物件

損益分岐点だけでなく、不動産投資の成功の可否は物件の立地に大きく左右されます。

長期間にわたって不動産投資を継続できるよう、空室や家賃下落リスクが低い資産価値が落ちにくい好立地物件を選ぶことは最重要ポイントのひとつです。

具体的には、以下のような条件の物件が望ましいと考えられます。

・人口の流出が少なく、賃貸需要の高い人気エリア

・利便性が高い(駅から近距離、買い物施設や銀行・病院などが近隣にあるなど)

・周辺の住環境がよい(近隣に嫌悪施設がないなど)

・子供の通う学校などの近隣である(ファミリー向けの場合)

・駐車付きである(地方の場合)

一言に「好立地物件」といっても、入居者ターゲットによって、また都心部か地方かによってもその条件は異なります。

たとえば、単身者向けの賃貸物件であれば駅から近い立地が有利ですが、ファミリー向けの場合は駅からの距離よりも子供の通う幼稚園や学校、公園が近い立地などが重視されやすいです。

地方で車移動が必須の地域であれば、駅から遠くても駐車場付きの物件であれば問題はありません。

このように入居者ターゲットやエリアによって異なる場合、好立地の条件を踏まえたうえで物件を選ぶ必要があります。

なお、将来的な物件価値については、中古物件の場合はレントロールなどを確認し、これまでの入居率や継続居住年数、家賃の下落率などを確認することで、将来的な空室率や家賃下落率を予測できるでしょう。

新築物件の場合は、周辺の競合物件の家賃額や空室状況から予測が可能です。

そのほかにも周辺の再開発計画の有無や大学や大企業の工場誘致の可能性など、今後の物件の価値に関わる要素を確認しておきましょう。

残存耐用年数が長い物件

中古物件で不動産投資をおこなうにあたって物件を購入する際は金融機関から融資を受けるのが一般的ですが、その場合重要となるのが物件の「残存耐用年数」です。

融資期間は、建物の耐用年数を基準に融資期間を決定すると一般的に言われています。

そのため耐用年数の残存期間が短い物件は、購入するにしても売却するにしても融資が受けにくい傾向が強くなります。

融資が付いた場合でも、高金利や返済期間が短いなど月々のローン返済額が高くなるため、損益分岐点が高まるデメリットが考えられます。

返済期間をできるだけ長く設定することで毎月のローン返済額を少なくできます。そのためには残存耐用年数が長い物件を選びましょう。

なお、中古物件の残存耐用年数は以下の計算で求められます。

残存耐用年数=(法定耐用年数-経過年数)+(経過年数×20%)

*1年未満の端数は切り捨て

その一方で所得税の節税対策を重視する場合は、あえて短期間で減価償却費が大きく取れる築古の中古物件を選び、赤字にしたうえで損益通算する方法も考えられます。

損益通算とは、不動産所得が赤字だった場合、ほかの所得と相殺する会計処理です。損益通算によって課税対象となる所得額が圧縮されるため結果的に所得税が少なくなり、損益分岐点も下がります。

ただし、節税目的で残存耐用年数が短い築古物件に投資する場合は、そのほかの所得額がある程度高額でないと大きな効果は見込めないため注意が必要です。

法定耐用年数について詳しくはこちら!>>不動産投資の耐用年数が節税や融資期間に大きく関係する理由を解説!

減価償却について詳しくはこちら!>>不動産投資の減価償却についてわかりやすく解説!節税ポイントも

損益通算について詳しくはこちら!>>不動産投資の損益通算で節税しよう!計算例や注意ポイントを解説

維持管理が行き届いた物件

外観の汚れや傷みが目立つ物件は、入居付けに不利になるばかりでなく、購入後の修繕費にも大きく関わります。物件を購入する際は、過去の修繕履歴を確認し、前回の大規模修繕がいつだったのか、どこを修繕したのかなどを確認し、維持管理がしっかりとされている物件を選びましょう。

物件の売却時も同様です。外観の汚れや傷みが放置されていると物件の価値を低く見積もられ価格が下がってしまいます。売却額を高くするためにも定期的なメンテナンスや大規模修繕など物件の維持管理をおこなうとよいでしょう。

不動産投資で損益分岐点の値を上回るためにできる対策方法

損益分岐点を超えて黒字を出すためには、損益分岐点の値が低い物件を選ぶだけでなく、その値を上回る賃貸経営をおこなう必要があります。

具体的には以下のような対策方法が考えられます。

・満室経営で最大家賃収入を減らさない

・返済比率を下げて毎月のローン返済額をおさえる

・毎月の支出を見直す

満室経営で最大家賃収入を減らさない

損益分岐点を超えて黒字を出すためには収入を増やすことが有効な手段です。しかし、家賃がおもな収入源である不動産投資では、相場を超えた高額な家賃設定は収入を増やすどころか逆に入居希望者を遠ざける結果につながりかねません。

そこで重要になるのが、最大家賃収入を減らさない「満室経営」を目指すことです。

そのためには空室期間を短くする、入居者を退去させないなどの空室対策が欠かせません。ただし、満室を目指すあまり家賃を下げてしまうと収入額が減り、表面利回りが下がってしまい売却しにくくなってしまいます。

よって家賃の引き下げ以外でできる空室対策をおこなう必要がありますが、ここで気を付けたいのは空室の原因に合わせた対策をおこなうことです。

まずは周辺の競合物件の入居条件や設備などをリサーチし、自分の物件の強みと弱みを把握したうえで適切な空室対策をおこなうことが重要です。

おもな空室対策方法には以下のようなものがあります。

・物件のメンテナンスや清掃をしっかりおこなう

・物件をアピールできるよう募集資料を見直す

・入居条件の緩和(ペット可や楽器可など)をおこなう

・敷金・礼金の割引や無料化、フリーレントなどを導入して入居者負担の初期費用を安くする

・入居者ニーズの高い設備の追加や間取りの変更をおこなう

返済比率を下げて毎月のローン返済額をおさえる

返済比率とは家賃収入とローン返済額を比較することで、ローンの支払いリスクがどのくらいあるかを知る指標です。

返済比率が高くなればなるほど毎月のローン返済額が増えるため、損益分岐点は上昇し、結果として黒字を出しにくくなります。当然毎月のキャッシュフローも少なくなるため、突発的な出費に対応できず赤字になりやすいという点も返済比率が高い場合のデメリットのひとつです。

一般的に不動産投資が安全におこなえる返済比率は50%が目安であり、それを上回るとローン返済がむずかしくなる可能性が高くなると言われています。

返済比率を下げるには不動産投資ローンの借入時に頭金を多く入れ、ローン借入総額を少なくしましょう。借入額が減れば元金にかかる金利も減るため、毎月のローン返済額をおさえることにつながります。

また、手元資金に余裕があればローンの繰り上げ返済をおこなうのも効果的です。

返済比率について詳しくはこちら!>>不動産投資ローンの返済比率を下げる方法を解説!目安の比率は何%?

毎月の支出を見直す

損益分岐点の値を上回るうえで、毎月発生する支出を減らすことも重要なポイントです。まずは月々のランニングコストを見直して無駄な支出がないか確認しましょう。コストカットしやすい費用には以下のようなものがあります。

・管理会社を見直す

物件の管理手数料は管理会社によって異なります。管理手数料の相場は家賃の5%~8%/月ですが、なかには3%程度の会社もあります。

同じ手数料でも管理会社によって業務内容には差があるので、同じ業務内容であれば手数料の安い管理会社を選ぶことでコストカットにつながります。また、自主管理できる部分があれば、さらに管理委託料を減らすことも可能です。

ただし管理手数料の安さばかりにとらわれ、「安かろう、悪かろう」になってしまっては本末転倒です。管理会社を選ぶ際は複数社から見積もりを取ったうえで業務内容や費用を比較し、必要最低限の業務をできるだけ安く請けてくれる最良の会社を選びましょう。

・消防設備点検など費用

「消防設備点検」は法令で義務付けられているため、年2回かならずおこなわなければなりません。この消防設備点検費用も業者によって料金に大きな差があるため、手数料の安い業者を選ぶことでコストカットにつながります。

上記以外にも、火災保険などの損害保険料を数年分まとめて支払うことで割引されるケースもあります。また共用部の光熱費、通信費や雑費・消耗品費なども削減しやすい費用です。

損益分岐点を下回らないよう、毎月の支出をできるだけおさえるよう工夫してみましょう。

まとめ

不動産投資の損益分岐点の求め方は、賃貸経営時と売却時の2種類があります。

物件の購入前に損益分岐点を知ることで黒字になる入居率を目安できるため、空室対策に役立ちます。また出口戦略としての売却時期の判断目安にもつながります。

不動産投資の「家賃収入」と「売却益」、両方の収益をきちんと上げられるような物件を選ぶためには、損益分岐点を正しく理解することが重要です。