不動産投資が相続税対策になる理由を解説!負動産にしないヒントも

不動産投資が相続税対策になると言われる理由は、相続税の計算に使われる「相続税評価額」がほかの財産に比べて低くなるためです。

相続税評価額が低くなれば納税する相続税も低くなるため、相続税の節税につながります。

しかし、間違った不動産投資物件を選んだり適切な方法でなかったりすると、相続税対策につながらないばかりか、お荷物の「負動産」になってしまう可能性もあるのです。

そこで今回は、不動産投資が相続税対策になる理由を解説しながら、「負動産」にならないためのヒントとして不動産投資のリスクと対策もまとめました。

不動産投資と相続税対策の両方を成功させるためにも、ぜひ当記事を参考にしてください。

不動産投資が相続税対策につながる3つの理由を解説

また、不動産投資物件購入の際、多くの場合はローンを組んで購入します。

このように借入金をつくることで、さらに相続税を下げることが可能になります。

理由その1:ほかの財産よりも不動産の相続税評価額が低いため

不動産物件を相続する場合、相続税額を決定する「相続税評価額」が低くなります。

その結果、ほかの財産(現金や株式など)を相続する場合に比べて相続税を減らすことができるのです。

たとえば1億円の財産を相続する場合、現金や株式は額面通り1億円に相続税がかかります。

しかし、1億円(公示価格)の不動産物件は、「路線価」や「固定資産税評価額」をもとに相続税評価額が算出されるため、土地の部分は公示価格のおよそ80%、建物部分についてはおよそ70%~80%(自治体によって異なる)の評価額になるのです。

なお、不動産の評価方法の種類には以下のようなものがあります。

・実勢価格:実際に売買される際の価格で時価や市場価格とも呼ばれる

・公示価格:売買の目安価格で実勢価格とほぼ同額になる場合が多い

・路線価:相続税や贈与税の算出基準として使用され、公示価格の80%程度。1年に1度、見直される

・固定資産税評価額:固定資産税の算出基準で、自治体によって異なる。公示価格の70%程度。3年に1度見直される

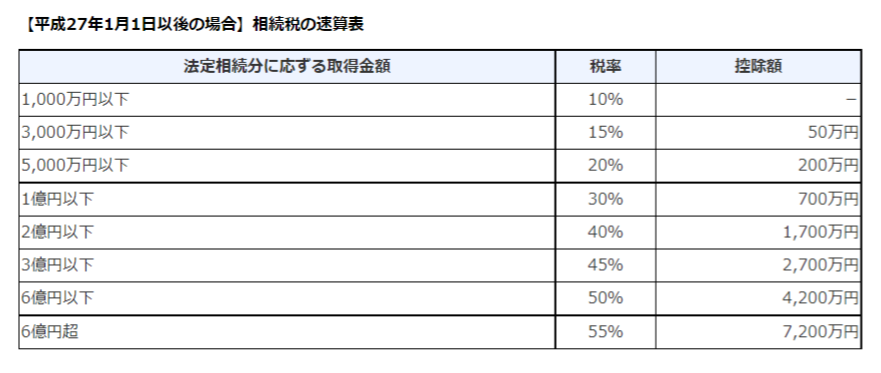

相続税は、相続税評価額によって税率が決まります。

そのため、評価額が低ければ低いほど支払わねばならない相続税が少なくなり、結果として節税につながるのです。

理由その2:小規模宅地等の特例で相続税評価額が低くなる

上に書いたように不動産の相続税評価額は、ほかの財産に比べて低くなりますが、「小規模宅地等の特例」に該当する土地の場合は、さらに評価額を下げることが可能です。

下記のように、不動産を相続する際は一定の面積(限度面積)まで相続税評価額が減額されます。

|

相続開始直前の利用区分 |

限度面積 |

減額率 |

|

自宅の土地(特定居住用宅地) |

330㎡ |

80% |

|

事業用の土地(特定事業用宅地) |

400㎡ |

80% |

|

賃貸住宅の土地(貸付事業用宅地) |

200㎡ |

50% |

出典:国税庁『No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)』

相続した不動産が賃貸物件(賃貸アパートなど)であれば「貸付事業用宅地」となり、敷地面積のうち200㎡までの相続税評価額が50%減額されます。

・貸付事業用宅地を相続した場合の計算例

アパート敷地面積 : 300㎡

評価額 : 3,500万円

計算)3,500万円 × 200㎡/300㎡ × 50% = 1,155万円の減額

ただし、小規模宅地等の特例で貸付事業用宅地の適用を受けるには、以下の条件があるため注意しましょう。

1.相続税の申告期限まで貸付事業を継続すること

2.相続した不動産物件を相続税の申告期限まで売らずに保有すること

3.相続開始前3年を超えて賃貸していること(相続開始前3年以内でも事業的規模であれば適用可能)

理由その3:不動産購入時の借入金があれば債務控除ができる

財産を相続する場合は、プラスの財産だけでなくマイナスの財産も相続しなければなりません。

マイナスの財産とは、いわゆる借金(債務)のことで、相続税を計算する際には、この債務を差し引いた額に相続税がかかります。

これを「債務控除」と言い、不動産投資物件を購入する際、ローンを組み、金融機関からの借入金も債務に該当します。

そのため、借入金残高を債務として財産から差し引くことができるため、納付する相続税額を減らすことができるのです。

ただし、団体信用生命保険(団信)付きの不動産投資ローンの場合は、被保険者の死亡と同時に保険金でローンが完済されるため、債務控除の対象にはなりません。

相続税対策で不動産を「負動産」にしないためのヒント

不動産投資は、相続税対策として大きなメリットがありますが、投資である以上リスクがあることも事実です。

間違った不動産投資物件を購入してしまうと、相続税対策にならないばかりか空室だらけの赤字「負動産」として相続人に大きな負担となることも考えられます。

しかし、不動産投資のリスクは、あらかじめリスク対策できる場合が多いのが特徴です。

ここでは、不動産投資をおこなう上で把握しておくべきリスクと、その対策方法をまとめました。

空室リスクの対策方法

空室であるということは、その間の家賃収入が減ることになります。

家賃収入が減るとキャッシュフローの悪化につながるため、空室対策は欠かせません。

空室対策の方法はいろいろな種類がありますが、空室リスク最大の対策方法は、不動産投資物件を選ぶ時点ではじまっています。

そもそも不動産投資が成功するか否かは、不動産投資物件の立地が非常に重要です。

そのため、物件を選ぶ際には入居者に選ばれやすい立地(駅近や賃貸需要の高い人気エリアなど)の物件を選びましょう。

また、周辺環境や周辺の競合物件の有無などをリサーチし、しっかりと収支シミュレーションをおこない収益性のある物件を選ぶことが空室リスク対策につながるのです。

不動産投資物件の探し方について詳しくはこちら!>>不動産投資用収益物件探しのポイントは?効率のよい情報収集の方法

家賃滞納リスクの対策方法

家賃滞納が起きてしまうと家賃収入がなくなるばかりか、最悪の場合、立ち退きのための裁判をおこなうこともあるため、多大な労力と費用が必要になります。

そんな家賃滞納リスクを防ぐためには、入居条件に家賃保証会社との契約を必須にするなどの対策をおこなうとよいでしょう。

万が一、家賃滞納や立ち退きなどのトラブルが起きた場合は保証会社にすべて任せられるため、オーナーの負担が軽くなります。

サブリースのリスクと対策方法

サブリースとは、サブリース業者(不動産業者)がオーナーから不動産賃貸物件を一括借上し、そのサブリース業者が第三者に物件を又貸しする契約を指します。

空室の有無にかかわらず一定の賃料が支払われる「家賃保証」や、管理の手間がかからないなどオーナーにとってメリットがある反面、家賃保証額が定期的に見直されることや免責期間は賃料が支払われないなど、契約上重要な説明が不十分だったり、故意に説明されずに契約を結び、のちにトラブルに発展することが多くみられました。

不動産投資物件を購入する際にサブリース契約をすすめられたら、契約内容をしっかりと確認し、納得できる内容であることを理解したうえで契約を結ぶ必要があります。

サブリース契約時に注意したいポイントは以下のとおりです。

・家賃保証額が見直されるタイミングや条件などの確認

・免責期間の有無や日数を確認

・サブリース契約の解約方法や違約金の有無や額を確認

・サブリース会社が倒産した場合の救済措置などの確認

災害リスクの対策方法

地震被害や台風、火災などの災害はいつ起こるか予測がつきません。

しかし、不動産物件を購入する際に、対象エリアのハザードマップで物件の危険度を確認したり、必要な保険に加入することでリスクを軽減することが可能になります。

また、複数の不動産物件を持つ場合は、同じエリアに物件を集中させず、あちこちに分散するなどの対策も効果があります。

修繕リスクの対策方法

不動産投資を長年おこなうことで建物は老朽化し、やがて大規模修繕が必要になります。

とくに一棟アパートや一棟マンションの場合、外壁や屋根の塗装、給排水管の交換、室内のリフォームなどの修繕には多額に費用がかかります。

こういった修繕リスクの対策方法としては、修繕費として積み立ておくことで重要です。

積立ての目安としては賃料収入の3%程度を修繕に向けて毎月積み立てをおこない、万が一の場合に備えておくと安心です。

不動産投資で相続税対策する際の注意点

不動産として相続税評価されない場合がある

相続税対策につながる不動産投資ですが、状況によっては不動産としての相続税評価額が適用されない場合があります。

被相続人自らの意思で不動産を購入したと認められない場合

相続される不動産は、被相続人自らの意思で購入したものでなくてはなりません。

たとえば、被相続人が寝たきりや認知症などで自分の意思決定ができない状況だったり、代理や代筆で不動産売買契約がおこなわれた場合は、自らの意思で不動産を購入したと認められない可能性があります。

その場合、不動産の相続税評価額は路線価や固定資産税評価額からは算出されず、公示価格(時価)となります。

「相続税対策のためだけに購入した不動産」とみなされた場合

明らかに、相続税対策のためだけに購入された不動産物件だとみなされた場合は、不動産として評価されず相続税評価額は公示価格となる可能性が高いです。

たとえば、金融機関の融資審査の際に提出する書類の購入目的欄に「相続税対策」と記載した場合は、不動産相続の評価を受けることはむずかしいと考えられます。

また、被相続人が平均寿命を超えてから購入した不動産についても調査される可能性が高くなるため注意が必要です。

土地の分割方法や割合を決めておく

不動産を相続する人が複数いる場合は、相続人同士で揉める原因になることもあるため、分割方法や割合をしっかりと考えておくことも重要です。

なお、不動産の分割方法には以下の種類があります

現物分割

不動産をそのまま相続する方法です。

現金化する手間がなく、すぐに相続できますが、それぞれが相続した土地の価値が均等でないことが多いことを念頭におく必要があります。

換価分割

相続した土地を売却し現金化し分配する方法です。

相続人全員で平等に分配することができますが、不動産を売却するのに時間がかかったり、希望額で売却できない可能性があります。

代償分割

相続人のひとりが不動産をそのまま相続するかわりに、ほかの相続人に現金などを支払い、相続額を調整する方法です。

相続した土地に居住している場合、そのまま居住できるなどのメリットがありますが、相続が平等になるよう代償を支払う必要があるため、ある程度の資金が必要になります。

共有分割

相続する不動産を相続人全員の共有名義にする方法です。

だれが管理するかなど決める必要があったり、売却時は共有名義人全員の同意が必要だったりと面倒な部分が多いかもしれません。

不動産の分割方法を最終的に決定するまでのあいだ、一時的なつなぎなどには有効な方法です。

相続人が不動産の相続をしたくない場合も

いずれ来る相続に向けて「少しでも相続税対策をしたい」と考えから不動産の購入を検討するのは悪いことではありませんし、むしろ、上に書いたように不動産投資は相続税対策として効果的な方法のひとつです。

しかし、相続人が不動産の所在地から離れたところに住んでいたり、相続人が不動産投資をしたくないなどの理由から、不動産での相続を負担に感じる場合もあります。

また相続人が複数いて、不動産の分割で揉めることも少なくありません。

不動産投資物件が、本当に相続予定の人達にとって「相続税対策」になるのかどうか?

不動産投資物件を購入する前に相続予定の人たちが不動産での相続についてどう考えているか?

相続について、あらためて話し合うことも重要ではないでしょうか。

贈与の特例(相続時精算課税制度)が相続税対策につながる可能性も

このとき生前贈与として受取った財産および贈与税は、贈与者が亡くなったとき、相続財産と合算して精算されます。

相続の際は生前贈与時の評価額で相続税を計算するため、将来、価値の上昇が期待できる不動産を贈与する場合には有利な制度です。

なお、この制度は、ひとりの贈与者からの贈与額が控除限度額(2,500万円)に達するまでは何回贈与を受けても非課税となります。

また、贈与者ごとに利用できるため、両親それぞれから贈与を受ければ、最大5,000万円まで贈与を受取ることができ贈与税は発生しません。

この制度を適用するには、贈与を受けた年の翌年2月1日~3月15日(贈与税の申告期間内)までに贈与税の申告と同時に「相続時精算課税選択届出書」の届け出が必要です。

ただし、この相続時精算課税制度を利用した場合には、小規模宅地の特例の対象外となり、贈与税の基礎控除の適用もなくなるので注意しましょう。

まとめ

不動産は相続税評価額が低く、現金や株式などを相続した場合と比べて相続税納付額が低くなるため、相続税対策として効果があります。

ただし、不動産投資にはリスクもあるため、しっかりとリスク対策をおこなう必要もあります。

きちんと収益の出る不動産投資物件を選ぶことで不動産投資を成功させ、相続税対策をおこなうことで少しでも多くの財産を家族に残すことが可能になるのです。