純資産の計算方法!個人用バランスシートで所有財産を把握しよう

少子高齢化や年金の受給年齢の引き上げなど、老後の資金不足が懸念されるなか、個人の資産形成が推奨されています。「老後資金としていくら貯めればよいのだろう?」と考えるのは当然ですが、その前に「現在、いくらの資産を持っているか把握する」ことも重要です。

しかし、複数の資産や負債がある場合、「資産がいくらあるかわからない」という人も少なくないでしょう。そこでおすすめなのが、資産や負債がひと目でわかる個人用バランスシートの作成です。

今回は、資産の確認・見直しに役立つ「個人用バランスシート」の作り方や実質的な資産額である純資産の計算方法を解説します。

個人の純資産の計算方法とバランスシート

資産とは預貯金や現金だけでなく、価値を算出できる財産すべてのことを指し、土地や建物などの不動産、株式などの有価証券も資産に含まれます。

負債とは、住宅ローンや自動車ローンなど、返済しなくてはならない借入金の残高です。

「資産は貯金があるから大丈夫!」と考えている人も多いですが、資産よりも負債が多いケースでは、やがて家計が破綻してしまうおそれも十分考えられます。

自分の本当の資産がプラスなのかマイナスなのかを知るためには、所有する資産の合計額と返済すべき負債の合計額を把握したうえで、本当の資産である「純資産」を計算しなくてはなりません。

しかし、複数の銀行口座に預貯金をしていたり、複数の有価証券を持っていたり、住宅ローンの返済中の場合、家計の全体像が見えにくく自分の資産や負債の細かい数字を把握するのはむずかしいです。

そのような場合におすすめなのが「個人用バランスシート」の作成です。個人用バランスシートを見ることで自身の資産状況がひと目でわかります。

個人用バランスシートとは

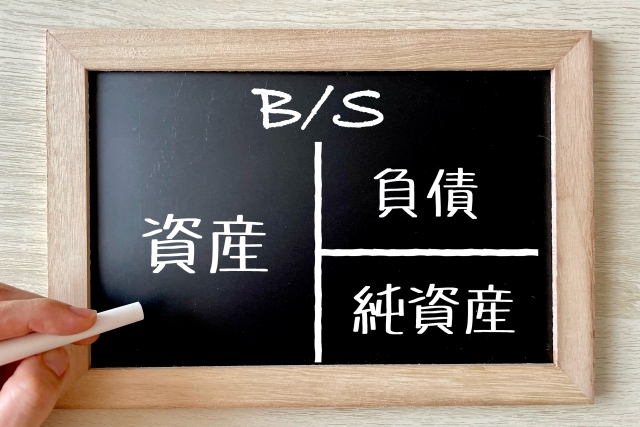

バランスシートは「貸借対照表」ともいい、企業などの決算に際して作成する財務諸表(決算書)のひとつです。企業の財務状態(保有資産と負債、純資産)が表形式でまとめられています。

仕事で経理や簿記に触れたことのある人以外にはあまりなじみのない書類かもしれませんが、企業の決算報告には欠かせない重要な書類のひとつです。

その企業で用いられる貸借対照表を個人レベルの資産構成を把握できるようにアレンジしたものが「個人用バランスシート」です。

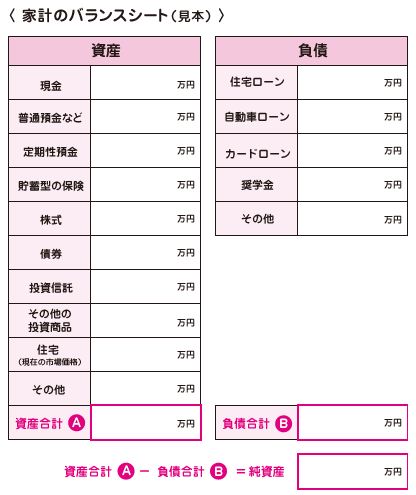

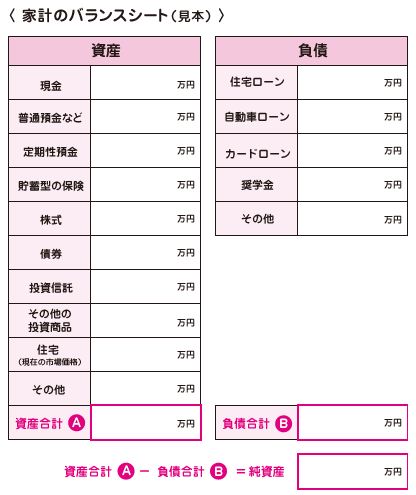

引用:日本FP協会『便利ツールで家計をチェック 家計のバランスシート(見本)』

個人用バランスシートを作成することで個人の資産がいくらあるのか、負債がいくらあるのか、その名前の通り「家計のバランス」がひと目でわかります。

個人の純資産の計算方法

バランスシートによって資産と負債、それぞれの金額を把握したら、下記の計算式で「純資産」を算出します。

【純資産の計算方法】

総資産(金融資産+実物資産)- 負債 = 純資産

純資産とは「自身の実質的な財産」であり、その額によって現在の家計が健全であるかどうかが判断できます。

純資産が多ければ家計に余力があると判断でき、そのお金を使って投資したり、いざというときのために貯めておいたり、今後の資産運用に対してさまざまな選択肢が生まれます。

逆に純資産がマイナスであれば、すべての資産を売却しても負債を返せない状態です。その時点の家計に問題がなくても将来的に問題が発生する可能性が高く、今後に向けて資産を増やしたり、負債を減らしたりといった対策をおこなう指標になるでしょう。

このように資産と負債を把握することで現時点での純資産額がわかり、自身の財産を管理したり運用したりするための目安や今後の家計の見直しに役立つのです。

個人用バランスシートの作り方

前述したように、個人用のバランスシートを確認することで、自身の財産の量やバランスを知ることができます。

バランスシートは書式が決まっており、左側に資産(現金、預貯金、有価証券など)を記載し、右側上部には負債を記載します。

資産から負債を引くことで、「純資産=自身の実質的な財産」がいくらあるのかわかります。算出した純資産は右側下部、負債の下に記入します。

引用:日本FP協会『便利ツールで家計をチェック 家計のバランスシート(見本)』

では、どのような財産が資産であり、負債にはどのような種類があるのでしょうか。また記載する金額はどのように決めればよいのでしょうか。

資産の種類と評価方法

資産とは、所有している、または売買することでお金が増える「財産」を指します。資産は大きく「金融資産」と「実物資産」の2種類にわけられ、ふたつをあわせて「総資産」と呼びます。

金融資産は、形を持たない資産を指し、現金や有価証券などの形で所有される資産をいいます。具体的には、現金や預貯金、債券、株式、投資信託、生命保険(貯蓄型)などで、流動性が比較的高く、簡単に売買できるのが特徴です。

一方、実物資産とは、形があり、物自体に価値がある資産を指します。土地や建物の不動産、金(ゴールド)や宝飾品などの貴金属、クラシックカー、美術品、アンティークコインなどのコレクション系の財産などが該当します。

実物資産は、高額だったり手続きに時間がかかったりするものが多く、金融資産に比べると流動性が低いのが特徴です。

実物資産と金融資産について詳しくはこちら!>>資産になる物|実物資産と金融資産の違いや特徴をそれぞれ解説!

各資産の評価方法

基本的にバランスシートに計上する資産額は、購入時の金額ではなく、バランスシートを作成する時点の価格に基づいた評価額、ようするに「現時点での売却額」を記載します。

そのため資産の種類によっては、評価額を調べるために専門業者に査定を依頼する必要があります。

各資産の評価方法は以下のようになります。

・現金や預貯金(普通預金・定期預金・積立て預金など)

評価額はそのままの金額を計上します。

・生命保険(貯蓄型)

生命保険の価値を知るためには保険を解約した場合の「解約返戻金」を確認することで、現時点での価値の目安にすることができます。

加入している保険によっては、「保険証券」に解約返戻金の概算が記載されている場合があるので確認してみるとよいでしょう。

なお、解約返戻金はほとんどない掛け捨てタイプの生命保険は資産から除きましょう。

・投資商品(株式、債券、投資信託など)

投資商品を計上する場合、購入時の金額ではなく、バランスシートを作成する時点での売却額を記載します。

・不動産(住宅、土地など)

不動産については土地と家屋をわけ、それぞれの評価額を算出します。

土地の売却額は以下の計算式で算出できます。

土地の売却価格 = 固定資産評価額 × 110 ÷ 70

建物については建築後年数で売却価格が変動します。おおよその価格は新築時の価格を100%とし、その後の価格は築年数によって以下のように推移します。

・新築時:100%

・築年後3年:40%

・築年後10年:30%

・築年後25年:10%

たとえば、2,000万円で新築した家屋の価格推移は以下のようになります。

・新築時の価格(100%):2,000万円

・築年後3年の価格(40%):800万円

・築年後10年の価格(30%):600万円

・築年後25年の価格(10%):200万円

上記はあくまで家屋のおおまかな価値を知るためのものであり、築年数が同じであってもメンテンナンスの状況などによって差異があります。正確な市場価格を知りたい場合は、不動産業者に査定を依頼するとよいでしょう。

・自動車

自動車も資産のひとつです。中古自動車の価値は素人では把握しづらいため、車の買取業者に査定してもらい価格を確認しましょう。

・貴金属、美術品など

投資目的で金(ゴールド)などの貴金属や美術品を保有している場合は、買取業者の査定に出し、現在の市場価値を把握したうえでバランスシートに記載しましょう。

ただし、投資目的以外(装飾品や観賞用)で貴金属や美術品を保有している場合は、基本的にバランスシートに入れる必要はありません。

バランスシートに記載する順番は?

資産の種類が多い場合、記載する順番に困るケースもあるでしょう。企業で作成する貸借対照表は現金化しやすいものから順番に並べることが原則です。

個人用バランスシートも上記の見本を見るとわかるように、企業用の貸借対照表の記載ルールにのっとり、現金化しやすい資産から順に記載するのが一般的です。

なお株や債券などは、保有する予定の期間によって記載する順番を決めるとよいでしょう。バランスシート作成をきっかけに、保有期間や売却時期などを確認することで投資の見直しにもつながります。

負債の内訳

負債とは、いずれ返済しなければならないお金のことで、クレジットカードの未払い金、自動車ローン、住宅ローン、奨学金などが該当します。

バランスシートには、その時点での元本(実際に借入れた金額)の残高を記載します。

通常、各種ローンとして金融機関からお金を借入れた場合、元本に加えて利息の支払いがあるため、実際の総支払額は元本より大きな数字になります。しかし支払利息は「費用(支出)」であるため、バランスシートには記載しません。

よってバランスシートに計上する際は、利息支払い分は含めないという点に注意してください。

純資産について

前述したように純資産は、総資産から負債を差し引いて計算します。

【純資産の計算方法】

総資産(金融資産+実物資産)- 負債 = 純資産(または純負債)

純資産額が大きいほど自分自身の財産が多く「お金がある」状態です。一方で純資産がマイナスの場合は資産よりも負債が多く、今後の家計に注意が必要な状態と考えられます。

個人用バランスシートのチェックポイント

純資産だけでなく、バランスシートをもとに家計を見直す場合、どのようなポイントに注意すればよいでしょうか。

ここでは個人用バランスシートのチェックポイントについてまとめました。

資産の種類が偏っていないか

実物資産と金融資産の割合に注目しましょう。

実物投資は、長期間にわたって安定した収入を得られたり、インフレに強かったりする一方で、流動性が低いのが特徴です。

そのため資産のうち実物資産の割合が多すぎると、現金が必要なときに現金化できないという事態も考えられます。

反対に金融資産が大部分を占めていると場合、現金がしやすい一方で、インフレなどで市場価値が急落し、元本割れする恐れがあります。

このようにバランスシートに全資産を記載することで、保有する資産に極端な偏りがないか確認しやすくなるのです。

生命保険の保険料が高すぎないか

バランスシートに記載された保険料が高いと思ったら、契約中の保険内容を見直しましょう。万一に備えて生命保険に加入するのは大切ですが、過度に高額なプランに加入しているケースがあります。

一般的に扶養家族のいない独身者や子供が独立後の世帯主であれば、子育て中の世帯主に比べて保険金額は少なくて済むため、保険料も少なくて済みます。

ライフステージにあわせて保険プラン見直すことで、保険料の払い過ぎを防ぐことにつながります。

年齢やライフプランの目的に合った資産配分になっているか

資産配分が、年齢やライフプランの目的に見合っているか確認しましょう。

若い世代は、資産を運用できる期間が長いです。そのため株式や投資信託などのハイリスク・ハイリターンを狙った資産を積極的に選択することも可能です。

万が一資産運用に失敗しても挽回するチャンスは大いにあります。

しかし年代が上がると資産を運用できる期間が短くなるため、リスクの高い資産を選んでしまうと失った財産を取り戻すことがむずかしくなります。

そのため中高年になればなるほど、預貯金や国債などのローリスク・ローリターンの資産の割合を増やすのが一般的です。

住宅ローンなど負債の返済額に無理はないか

資産に対して、負債全体の割合が大きくないかチェックしましょう。特に負債が資産を上回る債務超過(純資産がマイナス)の状態であれば、資産だけでなく負債の内容を見直す必要もあります。

たとえば、長期にわたって組む住宅ローンでは、借入れ時の金利が現在よりも高く設定されているケースがあります。月々の住宅ローンの返済が厳しい場合は、繰り上げ返済をして元本を減らしたり、金利の低い金融機関に借り換えたり、負債を減らすことを検討しましょう。

ライフイベント表の作成も

ライフイベントとは、就学・就職・結婚・出産・子育て・教育・退職など、生涯のうちで経験が予測される出来事です。これらに加えて、マイホームや自家用車の購入なども含むとライフイベントには多くの出費が見込まれるのが一般的です。

こういったさまざまなライフイベントの時期や必要とする金額を想定した「ライフイベント表(将来設計図)」を作成しておけば、いつまでにお金がいくら必要なのかといった指標になります。

こういったライフイベント表を作成しておくことで、バランスシートのチェック時に目標通りに資産形成がすすんでいるか、予定より遅れている場合はどういった対策ができるか、といった判断材料になるでしょう。

まとめ

資産形成をはじめる前に、まずは現在の所有資産の額を確認しましょう。そのためには、資産から負債を差し引きして「純資産」の額を算出する必要があります。

その際、「個人用バランスシート」を作成することで、資産と負債の種類と金額がひと目でわかります。

純資産がプラスであれば、そこからいくら投資に回せるか検討がおこなえます。また資産の内訳なども確認できるので、家計を見直すきっかけにも役立つでしょう。

ただし純資産がマイナスの場合は注意が必要です。現況では問題がなくても将来的に家計が困窮するおそれもあるため、早急に家計を見直し、純資産をプラスに回復させることをおすすめします。

安定した老後の資金作りのためにも、現在の家計状況を把握しましょう。