老後の資金はいくら必要?年金平均額から見る不足分の調達方法

少子高齢化がすすむなか、将来的に年金の破綻が懸念されています。平均寿命が延び、「人生100年」時代が到来するいま、年金だけで老後の資金はまかなえないため、自ら「老後資金」の準備をすることが大切です。

今回は、必要な老後の資金について、年金の平均受給額や老後に必要な生活費の平均額などを紹介しながら老後の資金を調達する方法を紹介します。

老後の資金は年金だけで足りる?

「老後は悠々自適な生活をしたい」

現在、現役で働いている人のほとんどがそう思っているのではないでしょうか。

しかし、勤め先を定年退職し定期収入がなくなるであろう老後に現在と同じ水準またはランクアップした生活を求めるには、安定した資金は欠かせません。

では、公的年金だけで老後の資金はまかなえるのでしょうか。

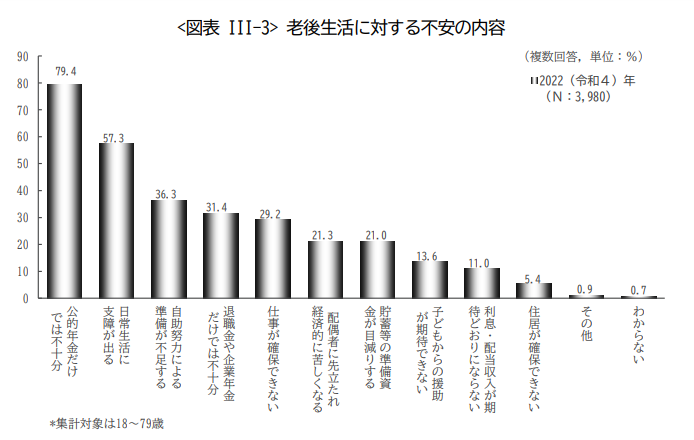

上記は、公益財団法人生命保険文化センターがおこなった『2022(令和4)年度 生活保障に関する調査』の結果です。これによると、回答者のうち約8割の人が老後生活に対する不安として「公的年金だけでは不十分」と考えていることがよくわかります。

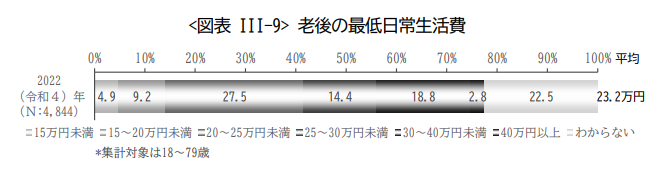

また同調査で「老後を夫婦2人で暮らしていくうえで、日常生活費として月々最低いくらぐらい必要か?」という問いに対しての結果は、平均額は月額で 23.2 万円となりました。

引用:公益財団法人生命保険文化センター『2022(令和4)年度 生活保障に関する調査』

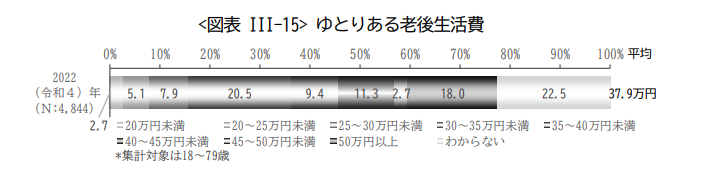

また同調査では「ゆとりある老後生活費」は月額で平均 37.9 万円となっています。

引用:公益財団法人生命保険文化センター『2022(令和4)年度 生活保障に関する調査』

これに対して、年金はどのくらいの金額を受け取っているのでしょうか。

厚生労働省『令和3年度 厚生年金保険・国民年金事業の概況』によると基礎年金の平均額は男性で5万9013円、女性で5万4346円になります。よって夫婦合計の平均額は11万3359円です。

では夫婦のどちらかが会社員や公務員などとして厚生年金に加入していた場合は、基礎年金を含む男性の厚生年金平均額は16万3380円、女性は10万4686円です。

そのため、夫が会社員で妻が国民年金のみに加入していた場合、受給できる年金の平均額は16万3380円+5万4346円=21万7726円、妻が会社員で夫は国民年金のみに加入していた場合、受け取れる年金額の平均は10万4686円+5万9013円=16万3699円になります。

公益財団法人生命保険文化センター『2022(令和4)年度 生活保障に関する調査』結果となったゆとりある老後の生活どころか、最低日常生活費の平均月額 23.2 万円をまかなうことすらできません。

しかも厚生労働省より公開された『令和3年簡易生命表の概況』によると、95歳まで生存する割合は、男性10.1%、女性27.1%となっており、医療技術の進展と相まって今後もさらなる長寿化が見込まれます。長寿化することで老後生活費がさらに不足する可能性も考えられます。

加えて、昨今の食品や日用品、光熱費の相次ぐ値上げによってお金の価値が目減りする可能性も見過ごせません。

今後さらなら老後の資金不足が懸念されるいま、足りない分のお金はなんらかの方法で調達する必要があると考えられます。

老後の資金がいくら必要なのか計算する

老後の生活に必要となる費用額は各々異なります。まずは老後(退職後)の生活費がいくらかかるのか見積もってみて老後の生活設計を立ててみましょう。

老後の生活費を見積もる

いま現在の月々の支出を洗い出し、どのような項目にいくら費やしているか把握しましょう。

まず、毎月の支出が決まっている固定費(賃貸の場合は家賃、持家であれば固定資産税、水道光熱費、通信費、保険料など)などの金額はわかりやすいでしょう。食費や娯楽費など、毎月の支出額に変動があるものは平均的な金額を算出するとよいでしょう。

また持家の場合、建物のメンテナンス費用やリフォーム費用も忘れずに含めましょう。老後の趣味や娯楽を楽しみたい場合は、おおよその予算額を支出に加えてください。

できるだけ支出の内訳をこまかにすることで老後に必要かどうか判断しやすくなり、最終的な支出額を割り出しやすくなります。

年金の見込金額や退職金を把握する

つぎに退職金や年金の見込額を把握します。公的年金の見込額は自宅に送付される「ねんきん定期便」や日本年金機構の『ねんきんネット』などで確認しましょう。

『ねんきんネット』は、現時点での自分の支給見込み額を試算できるため、老後の資金として試算する際に役立ちます。

退職金額は勤務先によってさまざまなので、会社の就業規則などでおおよその支給額を把握しておきましょう。iDeCoなどの私的年金に加入している場合は、その支給額も忘れずに加えましょう。

老後に必要な生活費を年齢別にシミュレーションする

年金と退職金などの金額が把握できたら、それを現時点で見積もった老後の生活費用に当てはめてみましょう。

このとき退職後の年齢(65歳)だけでなく、そこから70歳、75歳……、100歳と年齢ごとにシミュレーションをしてみると老後の生活に必要な資金が求められます。

ただし、ここで算出した数字はあくまで仮定額です。現時点では予測できない理由で大きく増減する可能性も踏まえ、貯蓄や資産運用の計画を立てる際の目安にしてください。

老後の資金の不足分の調達方法

支給される年金や退職金で老後の資金がまかなえない場合は、なんらかの方法で老後の資金を確保しなくてはなりません。

では老後資金を貯める方法にはどういったものがあるのでしょうか。ここでは老後の資金をつくるのにおすすめの資産運用方法を紹介します。

資産運用方法について詳しくはこちら!>>資産運用初心者におすすめの投資方法8選!リスク対策や注意点も解説

つみたてNISA

2018年1月にスタートした「つみたてNISA」は少額からでも運用可能な老後資金準備のためにおすすめの資産運用方法のひとつです。

つみたてNISAで投資できる商品は金融庁によって選定済み(長期分散投資に適している・低コストと判断された投資信託)です。そのため、優良商品を選ぶことが可能です。

対象は投資信託のみですが、毎月100円からはじめられる商品も多いため、手元資金が少ない人でもはじめやすいのが特徴です。はじめる年代にかかわらず老後の資金づくりに活用したい制度です。

そんなつみたてNISAが、2024年1月1日からは「新NISA」として生まれ変わります。(現行のNISAは2023年で新規投資終了)

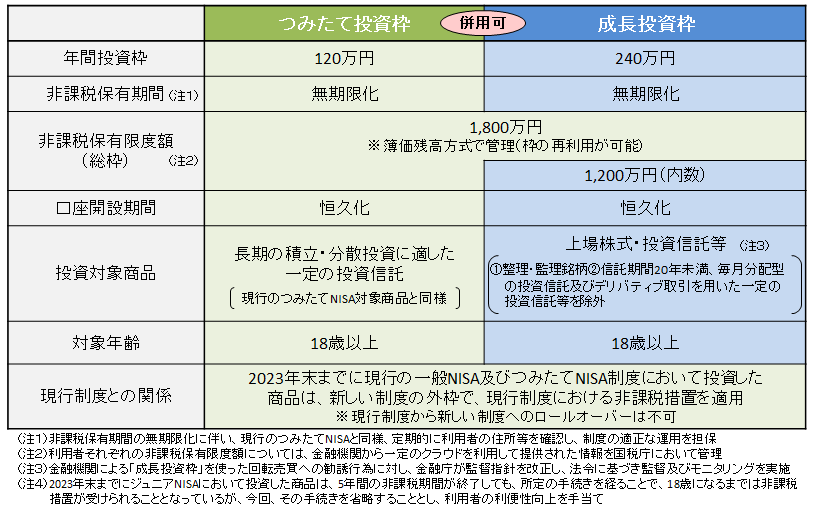

現行では「つみたてNISA」と「NISA(一般)」のどちらかを選択する必要がありましたが、新NISAでは「つみたて投資枠」と「成長投資枠」として併用が可能になるため選択が不要になります。

また年間投資枠が拡大し、最大で1,800万円(「つみたて投資枠」が年間120万円、「成長投資枠」が年間240万円、合計最大年間360万円まで)の投資が可能となります。

また、現行のつみたてNISAの非課税期間(課税なしで商品を運用できる期間)は最長20年間だったのが無期限で非課税となるので、若いうちからはじめればそれだけお得に資産運用がおこなえます。

【新NISA】

引用:金融庁『新しいNISA』

iDeCo

iDeCo(イデコ「個人型確定拠出年金」)は、確定拠出年金法に基づいて実施されている私的年金の制度のひとつです。掛金は最低5,000円/月からと少額でおこなえます。なお上限額は公的年金の被保険者種別やお勤め先の企業年金制度の加入状況により異なります。

iDeCoのメリットは、運用した場合の掛金が全額所得控除となるため所得税・住民税の負担軽減につながることです。また運用益が非課税になります。さらにiDeCoで用意した資金の受け取り時には各種の所得控除によって支払う税金をおさえることができます。

ただし、iDeCoの掛金は原則60歳まで引き出せないため注意が必要です。ただし、個人型iDeCo加入者が障害状態になった場合や加入者が死亡した場合は、60歳前でも、障害給付金や死亡一時金を受給できます。

財形年金貯蓄

勤め先の福利厚生に財形貯蓄制度があれば、「財形年金貯蓄」の活用をおすすめします。

財形年金貯蓄とは、毎月の給与から一定額を自動で天引きしておこなう積立貯蓄です。「財形住宅貯蓄」と合わせて、貯蓄残高550万円まで利子等に税金がかからず、老後の生活資金づくりにぴったりです。

リバースモーゲージを検討する

リバースモーゲージとは、自宅(持家)を売却して現金化したあとも住み続けることができる融資制度です。住み慣れた自宅で生活しながら、持ち家を担保にすることでまとまった資金の融資が受けられるのがメリットになります。返済は、住人の死後に家を売却して回収します。

ただしリバースモーゲージの融資対象とならない場合もあるため、かならずしも持家を担保に融資を受けられるわけではないため注意しましょう。

不動産投資

自己資金に余裕があり、長期的に安定した収入を老後に得たい人におすすめなのが不動産投資です。

不動産投資はいくらからはじめられる?

不動産投資をはじめる場合、金融機関から融資を受けて収益物件を購入するのが一般的です。不動産投資ローンで借入れをおこなう際、通常は物件価格の1割~3割程度を頭金として、物件価格の5%~8%程度を事務手続き費用(諸費用)として支払います。

たとえば、2,000万円の投資用区分マンションを購入するのであれば、頭金と諸費用で300万円~760万円の自己資金で不動産投資をスタートできるのです。

なお融資の上限額は年収の7倍~10倍程度が目安となりますが、個人属性や融資対象物件の資産価値・収益性によって変動します。

また正規社員のサラリーマンは毎月安定した給与収入があることから融資審査時に有利にはたらく場合があります。

不動産投資のメリット

◆ミドルリスク・ミドルリターンの投資方法である

不動産投資は、株式やFXと比較するとリスクの低い投資方法といえます。

株式やFXの場合、国際情勢や経済状況、企業の業績などで資産価値が急落するリスクがあります。

不動産投資も投資である以上リスクはあります。しかし、不動産投資のリスクは想定しやすいものが多く、そのためあらかじめ対策を立てやすい投資方法なのです。

たとえば、賃貸需要の高いエリアの好立地物件を購入して入居者が途切れないようにすることで、空室リスクを軽減できます。家賃滞納リスクを防ぐためには、家賃保証会社との契約を入居条件として、家賃滞納できない環境を整えておくなどの方法が考えられます。

このように前もってリスク対策をすることで、損失を最小におさえることが可能なのです。

◆レバレッジを効かせた投資ができる

前述したように、不動産投資をはじめる場合、金融機関から融資を受けて収益物件を購入するのが一般的です。そのため、自己資金だけでは購入できない高額な不動産を購入・運用することが可能になります。これを「レバレッジ効果(小さな力で大きなものを動かす)」といいます。

不動産投資におけるレバレッジ効果とは「小さい資金で大きな不動産を取得し収益を得ること」を指し、不動産投資最大のメリットのひとつです。

たとえば自己資金が500万円あったとして、利回り10%、価格500万円の物件を現金一括払いで購入した場合の年間家賃収入は50万円となります。

しかし自己資金500万円を頭金として融資を受け、利回り10%、価格2,500万円の物件を購入した場合の年間家賃収入は250万円になります。

たとえばローン金利を3%支払った場合でも、年間家賃収入は190万円となり、同じ自己資金額でありながら融資を受けなかった場合に比べて約4倍の収入になるのです。

このように金融機関から他人のお金を借入れ、レバレッジを効かせた投資ができるのも不動産投資の大きなメリットになります。

不動産投資のレバレッジ効果について詳しくはこちら!>>不動産投資のレバレッジ効果をやさしく解説!リスクにも要注意

◆インフレリスクに強い

インフレとはモノの値段が上がることですが、言い換えると「お金の価値が下がる」ことです。たとえば、これまで100円で買えていた商品が2倍の200円になったとします。同じ商品を手に入れるのに以前の2倍のお金が必要になったことで、お金の価値は2分の1になったといえるでしょう。

そのためインフレが進むと物価が上がりますが、土地はモノであるため価格も上がります。

インフレ対策として現金を不動産に換えておけば、物価とともに不動産の価格も上昇し、価値が目減りしないのがメリットになります。

不動産投資のデメリット

◆不動産投資特有のリスクがある

前述したように不動産投資はミドルリスク・ミドルリターンの投資方法です。投資である以上リスクやデメリットは存在しますが、あらかじめリスクを把握して対策をおこなうことで、損失を最小におさえることも可能です。

不動産投資のリスクには、空室リスクや家賃滞納リスク以外にも以下のようなものがあります。

◦災害リスク

地震などの災害によって損失を受ける可能性があります。あらかじめハザードマップや地盤の強さなどを調べて被害の可能性が少ないエリアの物件を選んだり、適切な保険に加入したりといった対策をおこないましょう

保険について詳しくはこちら!>>不動産投資の保険を解説!生命保険代わりになる?火災保険や特約も!

◦金利上昇リスク

借入金の金利が上昇することで返済額が増大するリスクです。金利上昇リスクの対策には、

頭金を多く入れて借入れ額を減らしたり、固定金利を選択したり、繰り上げ返済をおこなうと効果的です。

金融機関から融資を受けている場合には注意しましょう。

◦修繕リスク

不動産投資は長期にわたっておこなうため、経年とともに物件建物は老朽化し、空室リスクが高まったり、資産価値が下落したり、入居付けがむずかしくなります。そのため建物の定期的な修繕は欠かせません。

特に大規模修繕費用は高額なため、長期的な計画を立てたうえで、費用を積み立てておきましょう。

また、老朽化リスクを少しでもおさえるための対策として、日常的な軽微なメンテナンスと補修が効果的です。

まとめ

夫婦2人で老後を過ごすために必要と考えられる生活費は毎月約23万円ですが、年金だけではまかなえない可能性が高いです。そのため安定した老後を過ごすためには、できるだけ早い段階から老後の資金の確保は必須となります。

ゆとりのある老後を送るためにも、つみたてNISAやiDeCoなどの制度を上手に利用したり、不動産投資などの資産運用を検討したり、老後の資金を増やしましょう。