不動産投資の魅力を紹介!ほかの投資にはない8つのメリットとは?

資産運用方法として人気の高い不動産投資ですが、その魅力はほかの投資方法には見られないメリットにあります。

今回は不動産投資の魅力として8つのメリットを紹介します。

同時に不動産投資のリスクやデメリットについても対策方法とともに解説するので、不動産投資を検討する際の参考にしてください。

不動産投資とは?

不動産投資とは、所有している不動産投資物件を第三者に賃貸して収入を得る投資方法を指します。具体的には、マンションやアパートなど購入した物件の入居者から家賃収入を得たり物件を売却して利益を得たりします。

不動産投資で利益を得るためには、賃貸需要の高い人気エリアで利便性のよい物件を選ぶ必要があります。

不動産投資の収益の種類

不動産投資で得られる利益には、毎月受け取ることができる「家賃収入(インカムゲイン)」と所有する不動産を購入時よりも高く売ることで利益を得る「売却益(キャピタルゲイン)」の2種類があります。

不動産投資のインカムゲインの特徴は、入居者がいるかぎり安定した収入を得ることができますが、そのためには適切な空室対策をおこない、常に入居者を確保しておく必要があります。

また区分マンション投資など、1部屋のみの所有ではインカムゲイン自体があまり大きな額ではない場合、コストがインカムゲインを上回ってしまうこともめずらしくありません。物件を購入する際は、家賃下落や修繕費の上昇を視野に入れた収支シミュレーションをおこなう必要があります。

不動産投資のキャピタルゲインは、購入時と売却時の価格差が利益となりますが、逆に購入価格より売却価格が下がってしまった場合は売却損(キャピタルロス)となる可能性も十分も考えられます。

出口戦略としてキャピタルゲインを狙うのであれば、物件を購入する段階で資産価値が落ちにくい物件を選ぶことが重要です。

不動産投資の収益について詳しくはこちら!>>不動産投資の利益の種類!インカムゲインとキャピタルゲインを解説

不動産投資物件の売却について詳しくはこちら!>>不動産投資物件の売却に最適なタイミングと有利にする方法!

おもな不動産投資の種類

不動産投資にはさまざまな種類がありますが、初心者がはじめやすいのは区分マンションや一棟アパート、戸建て賃貸などの「住居用」の不動産投資です。ここでは、これら3つの不動産投資について特徴などを紹介します。

区分マンション

一棟マンションの1室を取得し賃貸することで家賃収入を得ます。単身向けのワンルームタイプやファミリー向けタイプなど、間取りや広さはさまざまな種類があり、それによって価格帯も異なります。

区分マンション投資のメリットは物件価格が安いため少額の自己資金でもはじめやすく、不動産投資初心者にもおすすめの点です。

ただし、物件を1室しか所有していない場合は賃料も少なく、空室時は家賃収入が0円なのがデメリットです。

区分マンション投資について詳しくはこちら!>>区分マンション投資は儲からない?メリットや対策方法を解説

一棟アパート

アパート一棟全部を所有し賃貸する方法です。

新築か中古(築浅・築古)、間取りや規模(戸数)など選べる種類が豊富なので、自己資金額や目的に合わせて物件を選べます。

複数の部屋から家賃収入を得られるため、区分マンションや戸建て賃貸に比べて収益が多いのが特徴です。また土地も同時に取得するため、出口戦略の幅が広がるのもメリットです。

一方、土地と建物を取得するため、購入額は高額になりやすく、初期費用も多くなるのがデメリットです。また安定したキャシュフローを得るためには、空室対策や建物のメンテナンス面などしっかりとおこなう必要があります。

一棟アパート投資について詳しくはこちら!>>不動産投資で一棟アパートを選ぶメリットを解説!選び方のポイントも

戸建て賃貸

一戸建ての住宅を取得し賃貸する方法です。

戸建て住宅のほとんどがファミリー向け物件であるため、単身者向け物件より家賃を高めに設定できますし、長く住んでもらえる可能性が高いなどのメリットがあります。

ただし、戸建て住宅は原状回復リフォームなどの費用が高くなりやすいのがデメリットです。長期間入居してもらえるよう、周辺に学校や幼稚園などがあるファミリー向けに好まれる立地の物件を選ぶとよいでしょう。

戸建て賃貸投資について詳しくはこちら!>>戸建て賃貸で不動産投資!失敗しない選び方やメリット・デメリット

不動産投資の魅力が多い!8つのメリット

不動産投資には、ほかの投資方法にはないメリットが数多くあります。ここでは不動産投資ならではのメリットを8つ紹介します。

①安定した収入が期待できる

株式投資やFX投資が「ハイリスク・ハイリターン」であるのに対し、不動産投資は「ミドルリスク・ミドルリターン」の投資といわれています。

不動産投資のおもな収入源である家賃収入です。賃貸借契約期間は2年となっているケースが多く、契約期間中に退去されない限りは2年間安定した収入を得られます。

賃貸需要の高い物件であれば退去後も入居者が見つかりやすく、必要最低限の空室対策で済むでしょう。

また、株式投資などほかの投資方法に比べて、短期間で家賃額が大きく下がることもないため安定的な収入が期待できる投資です。

②他人資本で投資ができる

不動産投資をおこなうにあたって不動産物件を購入する際は、金融機関から融資を受けるのが一般的です。そのため、自己資金だけでは購入できない高額な不動産を購入・運用することが可能になるのです。

不動産投資ローンで借入れをおこなう際、通常は物件価格の1~3割程度を頭金として、物件価格の5~8%程度を事務手続き費用など(諸費用)として支払います。

たとえば、2,000万円の区分マンションを購入する場合、頭金と諸費用で300~760万円の自己資金で不動産投資をはじめることが可能です。

これだけ大きな金額を他人資本で投資ができるのは、不動産投資の大きな魅力のひとつと言えるでしょう。

③レバレッジを効かせた投資ができる

不動産投資におけるレバレッジ効果とは、「少ない自己資金で大きな収益を得る」ことを指します。

先に述べたように不動産投資物件の購入は通常、金融機関から融資を受けておこないます。それによって、自己資金(頭金)+金融機関の融資(不動産投資ローン)によって自己資金の何倍もの物件を購入して運用することで、大きな利益を得ることが可能になるのです。

たとえば自己資金が500万円で価格500万円、利回り10%の物件を現金一括払いで購入した場合の年間家賃収入は50万円となります。

しかし自己資金500万円を頭金に融資を受けて価格2,500万円、利回り10%、の物件を購入した場合の年間家賃収入は250万円になります。

ローン金利(例:3%)を支払った場合でも年間家賃収入は190万円となり、同じ自己資金額でありながら融資を受けなかった場合に比べて約4倍の収入になるのです。

このようにレバレッジを効かせた投資ができるのも不動産投資の大きなメリットになります。

レバレッジについて詳しくはこちら!>>不動産投資のレバレッジ効果をやさしく解説!リスクにも要注意

④所得税対策につながる

不動産投資をおこなうことで所得税の節税効果が期待できます。

不動産投資では、購入した不動産物件の費用は毎年「減価償却費」として少しずつ経費計上していきます。減価償却費は実際の出費はないにも関わらず経費計上できます。すると、キャッシュフローは黒字でも会計上は経費が増えることで利益が減り、課税対象となる所得額が減少し、結果として節税につながるのです。

さらに不動産所得がマイナス(赤字)になった場合は、ほかの所得(給与所得など)の黒字分と相殺する損益通算をおこなうことで税金が少なくなり、所得税の還付を受けられるケースがあります。とくに不動産投資物件を購入した初年度は登記費用や仲介手数料など経費が多いため赤字になりやすく、結果的に節税につながる可能性が高いです。

損益通算によって所得が減れば税金も下がるため、高所得な方ほど不動産投資による節税の恩恵を受けられるでしょう。

不動産投資の節税について詳しくはこちら!>>不動産投資でできる節税方法!4種類の税金ごとに仕組みを解説

⑤相続税対策につながる

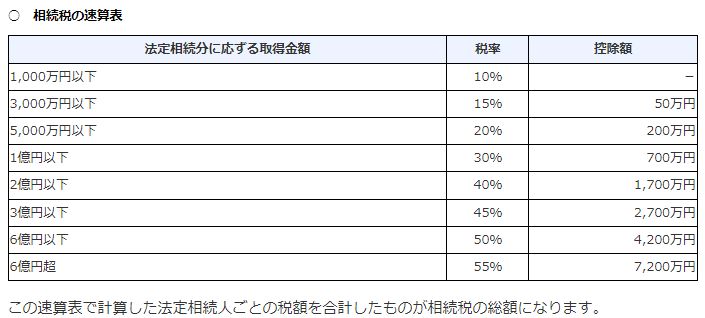

相続税は、相続財産の相続税評価額によって税率が決まります。

不動産を相続した場合、相続税額を決定する「相続税評価額」が低くなります。そのため、額面通りの評価額となる現金や株式などと比べて相続税を減らすことができるのです。

引用:国税庁『No.4155 相続税の税率』

たとえば1億円(公示価格)の不動産物件は、「路線価」や「固定資産税評価額」をもとに相続税評価額が算出されます。それによって土地の部分は公示価格のおよそ80%、建物部分についてはおよそ70~80%の評価額になるのです。

また、「小規模宅地等の特例」に該当する土地の場合や、賃貸物件(賃貸アパートなど)であれば「貸付事業用宅地」として、さらに評価額を下げることが可能です。

評価額が低ければ低いほど支払わねばならない相続税が少なくなり、結果として節税につながるのです。

相続税対策について詳しくはこちら!>>不動産投資が相続税対策になる理由を解説!負動産にしないヒントも

⑥老後資金になる

前述したように不動産投資では融資を受けて不動産を購入するのが一般的です。借入金は毎月返済する必要がありますが、ローンを完済してしまえば不動産は自分の資産となり、家賃収入のほとんどを手元に残すことが可能になります。

融資期間にもよりますが、30代前半で不動産投資を開始すれば定年退職前にローンを完済できる可能性は大いにあります。今後年金だけでは老後資金が不足する恐れもあるため、完済した不動産投資による家賃収入は老後資金として役立つでしょう。

不動産投資と老後資金について詳しくはこちら!>>老後の資金対策に不動産投資を選ぶメリットとリスクを解説!

⑦生命保険代わりになる

融資を受けて不動産投資物件を購入する場合、金融機関にもよりますが「団体信用生命保険(団信)」の加入が融資条件となるケースがあります。(任意の場合もあります)

不動産投資において、ローンの返済中にローン契約者が亡くなったり、生活に大きな支障が出る高度障害状態になったりした場合は、団信によって残っているローンが全額清算される仕組みになっています。

完済された不動産投資物件は残された家族(または本人)にわたるため、そのまま運用して家賃収入を得続けることが可能です。また売却して金銭に変えてまとまったお金を手にすることもできます。

このように、不動産投資物件は、いざというときの生命保険代わりとなるのです。

不動産投資の保険について詳しくはこちら!>>不動産投資の保険を解説!生命保険代わりになる?火災保険や特約も!

⑧管理を外部に委託できる

不動産投資では、賃貸管理業務のすべてを外部の管理会社に委託できます。

賃貸管理は入退去管理やクレーム対応、家賃回収、清掃など多岐にわたり、それらすべてを大家さん自身で自主管理する場合は時間も労力もかかります。

とくに会社員など本業を持つ大家さんには自主管理はむずかしいでしょう。

しかし、管理会社に賃貸管理業務を委託することで本業を持つ大家さんをつづけながら本業に専念できます。

ただし、管理会社に管理を委託する際は費用が発生します。相場は家賃の5~8%程度ですが、もっと安い会社もあります。

管理会社を選ぶ際は、複数社から見積もりを取り寄せ、管理委託料と業務内容をよく比較したうえでコストパフォーマンスのよい会社を選びましょう。

不動産投資のデメリットとリスクと対策方法

メリットの多い不動産投資ですが、投資である以上リスクやデメリットについても把握したうえで十分注意する必要があります。ここでは不動産投資のおもなリスク・デメリットとそれぞれの対策方法を紹介します。

空室リスク・家賃滞納リスク

不動産投資のおもな収入源は入居者が支払う家賃です。そのため投資した不動産に入居者がいないと家賃収入が得られません。

空室対策にはいくつか方法がありますが、最大の空室対策は不動産投資をはじめる前、物件選びの段階が最重要ポイントです。

物件を選ぶ際は、賃貸需要が見込めるエリアであるか、駅からの近く、周辺にコンビニやスーパーなどの生活関連施設が充実している利便性のよい立地であるかなどに注目することも大切です。

滞納リスクは、入居者はいても、家賃を支払わないため収入を得られないリスクです。日本では借家人(入居者)を保護するための借地借家法があるため、家賃を滞納しているからといって、即時に入居者を退去させることもできません。

家賃滞納が起こると解決までに時間や費用がかかるため、対策方法としては、あらかじめ家賃滞納をさせないことが重要です。

具体的には、家賃保証会社との契約を入居条件に加えることをおすすめします。入居者の家賃保証会社への加入があれば、万一入居者の家賃滞納があっても保証会社が代わりに家賃を支払ってくれるため、大家さんのリスク軽減に役立ちます。

不動産投資の空室対策について詳しくはこちら!>>効果的な空室対策!家賃を下げる前に検討したい 7つの対策方法

家賃滞納と強制退去について詳しくはこちら!>>家賃滞納者を強制退去させるための流れや費用、未然に防ぐ方法を解説

災害リスク

地震や水害などの自然災害、火事などにより、不動産投資がおこなえなくなるリスクです。

とくに地震大国である日本では、全国各地どこでも地震被害にあう可能性が高いです。

災害リスク対策としては、万一災害にあった場合の物件の被害をできるだけおさえるために火災保険や地震保険に加入することが有効です。また、物件購入前に周辺のハザードマップをチェックし、対象地域でどの程度の災害リスクがあるのか把握したうえで購入を検討するとよいでしょう。

不動産投資の保険について詳しくはこちら!>>不動産投資の保険を解説!生命保険代わりになる?火災保険や特約も!

修繕リスク

所有する不動産の老朽化にともない、建物や設備などの修繕が必要となるリスクです。修繕費用がかさむと、不動産投資による収益が圧迫されてしまいます。

かと言って修繕を怠ると、入居率の低下や家賃・資産価値が下がってしまうだけでなく、いざ修繕しようとした際に莫大な修繕費用が発生する可能性があります。

修繕は老朽化とともに必要となるため、修繕リスクを避けることはむずかしいですが、日頃の定期点検やメンテナンスによって修繕箇所が軽微なうちに直してしまうことで修繕費用の圧縮につながります。

また、あらかじめ修繕費用として家賃の数%を毎月積み立てておくといざというときにも安心です。

流動性が低い

不動産投資のデメリットとして、流動性の低さがあげられます。不動産は売買に時間がかかるため、現金が必要になった場合でもすぐに売却することはむずかしいです。

株やFXなどは取引市場があるため換金しやすく、即日でも売却が可能です。一方不動産を売却する場合、買手が見つかっても融資審査の結果を待つ必要があるため、最短でも2ヶ月前後はかかります。

不動産会社に不動産を買取してもらうことで売却期間を大幅に短縮できますが、売却価格が市場価格の7~8割程度まで下がるデメリットもあります。

流動性リスクをおさえるためには「売れやすい物件」を選ぶことが重要です。また売却までには数ヶ月程度かかることを想定したうえで、早い段階で売却に向けて動くとよいでしょう。

まとめ

不動産投資の魅力は、他人資本を活用して自己資金以上の不動産物件を所有・運用ができるとともに安定した収入を得られるなど、ほかの投資方法では得られないメリットがたくさんあります。

ただし、投資である以上リスクやデメリットがあるため、不動産投資をはじめる際は、それらも十分理解しておきましょう。