不動産投資が贈与税の節税対策につながる理由とメリットを解説!

「不動産投資で贈与税が節税できるのはなぜ?」

「不動産投資用物件を生前贈与する際の注意点が知りたい」

不動産投資に興味をお持ちの人のなかには、このような疑問を持っている人も多いのではないでしょうか。

そこで今回は、不動産投資が贈与税の節税につながる理由とそのメリット及び、不動産投資用物件を生前贈与する際の注意点を解説します。

不動産投資でできる節税について詳しくはこちら!>>不動産投資でできる節税方法!4種類の税金ごとに仕組みを解説

贈与税の基礎知識

贈与税は生前贈与があった場合に、財産(不動産や株式、現金、宝石など種類は問わない)をもらった人に対してかかる税金を指します。

なお生前贈与とは、自分が生きているあいだに自分以外の人に財産を無償で譲り渡すことです。生前贈与は単に「贈与」とも呼ばれますが、意味は同じです。

たとえば、生存している父母が子に1,000万円の区分マンションを譲った場合は生前贈与にあたります。また血縁者同士でなくても、友人に財産を譲った場合も生前贈与に該当します。

贈与税の種類

贈与税には「暦年課税」と「相続時精算課税」の2種類があり、通常の場合は暦年課税で計算され贈与税が決定します。相続時精算課税を選ぶためには事前の申告が必要です。

暦年課税と相続時精算課税は、課税額や手続き方法が異なります。ここではそれぞれの贈与税について、特徴や計算方法について解説します。

暦年課税

暦年課税は、贈与者・被贈与者ともに血縁や姻せきなど関係なく、だれにあげても、だれからもらっても問題ありません。贈与の回数も決められていませんが、年間で受け取った財産の合計額が110万円を超えた場合、基礎控除を除いた金額に所定の税率で贈与税が課せられます。

よって1年間で贈与された額が110万円以下だった場合は納税の必要がないため申告も不要です。

暦年課税の計算式は以下のようになります。

(贈与財産の価額 - 110万円)✕ 税率 - 控除額

贈与された財産年間合計額から基礎控除額110万円を差し引いた額に応じた税率を掛けたのち、控除額を除いた額が暦年課税額となります。

なお、平成27年以降の贈与税の税率は「一般贈与財産」と「特例贈与財産」に区分され、それぞれ適用条件と税率が異なります。

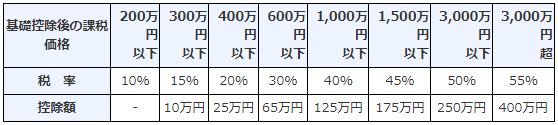

【一般贈与財産用(一般税率)】

引用:国税庁『No.4408 贈与税の計算と税率(暦年課税)』

特例税率が適用された「特例贈与財産」は、親や祖父母などの直系尊属から20歳以上の子や孫などの直系卑属への贈与財産であり、相続時精算課税を選択しなかった場合に適用されます。

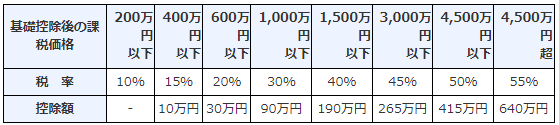

【特例贈与財産用(特例税率)】

引用:国税庁『No.4408 贈与税の計算と税率(暦年課税)』

相続時精算課税制度

贈与税には「相続時精算課税制度」という特例があり、これは贈与時の贈与税額をおさえる代わりに、相続時には「贈与した財産を足し戻して」相続税を計算するというものです。

相続時精算課税は適用条件を満たしている場合にのみ選択することができます。適用条件は以下のようになります。

贈与が発生した年度の1月1日に贈与者(贈与をする人)が60歳以上の父母または祖父母であり、被贈与者(贈与を受け取る人)が20歳を超える贈与者の直系卑属(子供や孫)である場合

相続時精算課税は、特定の人から生涯に渡って受け取る財産の合計額が2,500万円を超えなければ課税対象となりません。2,500万円を超える贈与には一律20%の贈与税がかかります。

相続時精算課税の計算式は以下のようになります。

(贈与財産の価額 - 2,500万円)✕ 20%

たとえば、1,000万円の区分マンションを贈与する場合、相続時精算課税制度を使えば贈与税がかかりません。

ただし贈与者が死亡し、相続税を計算する際は、この1,000万円も加える必要があることを覚えておきましょう。

なお、一度相続時精算課税を選択してしまうと、その人から受け取る財産に関しては、暦年課税に戻せないため注意が必要です。

また暦年課税とは異なり、課税対象とならない場合でも毎年申告する必要があることを留意しておきましょう

贈与税がかからないケースについて

財産の生前贈与を受けた場合、もらった財産の年間合計額を申請し、課税対象額に応じた税率の贈与税を納税しなければなりません。

ただし、以下のように贈与税が発生しないケースもあります。

扶養義務者から生活費や教育費として受け取った場合

扶養義務者とは、親や祖父母など、子や孫を扶養する義務がある立場の者を指します。父母が子を扶養するために生活費や教育費を支払うことは当然です。そのため、扶養にかかったお金はいくらであっても贈与税はかかりません。

また、場合によっては配偶者や直系血族、兄弟姉妹なども該当します。たとえば妻が専業主婦の場合、夫が妻に渡す生活費には贈与税はかかりません。

ただし、生活や教育に必要以上のお金を渡した場合、余剰分については贈与となるため注意が必要です。

参考:国税庁『No.4405 贈与税がかからない場合』

社会通念上相当と認められるもの

個人から受ける香典や祝儀、年末年始の贈答などのための金品については、社会生活を送るうえで常識的な範囲内の金額であれば贈与税はかかりません。

参考:国税庁『No.4405 贈与税がかからない場合』

不動産投資が贈与税の節税につながる理由

ここでは、不動産投資をおこなうことで贈与税の節税につながる理由について解説します。

不動産の課税評価額がほかの財産よりも低い

不動産投資が贈与税の節税につながる理由のひとつに、不動産の課税評価額が現金などのほかの財産と比べ低くなることがあげられます。

現金を贈与した場合、その金額に対して贈与税が課税されますが、不動産の評価には時価(公示価格、売買されている価格)よりも低い路線価が使用されます。路線価は時価の80%程度の価格となり、さらに賃貸している場合は「借家権割合」と「借地権割合」も適用されるため、土地と建物の評価が時価よりも大幅に下がるのです。

このように不動産を贈与することで課税評価額が低くなるため、現金をそのまま贈与した場合に比べて贈与税の節税につながるのです。

相続時精算課税制度を利用する

不動産のように大きな金額の財産を贈与する場合、相続時精算課税が役立ちます。(ただし要件を満たしている必要があります)

前述したように、この制度を利用すれば、2,500万円までの財産であれば非課税で生前贈与をおこなえます。ただし相続時には、生前贈与した財産も相続財産として加算され、相続税の課税対象となります。

相続時精算課税制度を利用して不動産を生前贈与するメリットは、不動産の評価が相続時ではなく贈与時の時価でおこなわれる点にあります。

将来的に価格の上昇が期待できる不動産を生前贈与することで評価額を引き下げられる可能性があるため、相続税の節税対策にもつながるのです。

ただし、相続時精算課税制度を利用する場合、贈与税の基礎控除110万円は併用できません。

また小規模宅地の特例も適用できません。小規模宅地の特例は土地を相続するときに要件を満たすことで利用できる特例制度です。要件を満たせば不動産投資用物件の評価額を50%減免できるため、課税価格によっては小規模宅地の特例を利用したほうが、相続税を少なくできる可能性もあります。

このように相続時精算課税制度にはデメリットもあるため注意が必要です。

不動産投資と相続税ついて詳しくはこちら!>>不動産投資が相続税対策になる理由を解説!負動産にしないヒントも

相続トラブルになりにくい

生前贈与をおこなうことで、相続時のトラブルになりにくいのがメリットになります。

相続人が複数人いる場合、分割しにくい不動産をめぐって相続人同士で諍いが起きる場合も少なくありません。

しかし所有している財産を生前贈与することで、相続時の分配で揉める可能性が低くなります。

ただし、生前贈与に関して推定相続人に納得してもらえるよう、しっかり説明をしておかないと結局トラブルになってしまうこともあるため注意が必要です。

不動産投資用物件を贈与する際の注意点

不動産投資用物件を生前贈与することで、得られるメリットがある一方、場合によっては生前贈与をおこなうことで損失につながることもあるので注意が必要です。

ここでは生前贈与をおこなう際の注意点を解説します。

登録免許税と不動産取得税が発生する

生前贈与をおこなった場合、不動産登記のために必要な「登録免許税」と「不動産取得税」が発生します。

登録免許税は不動産所有者の名義変更の際に課せられる税金です。

【贈与時の登録免許税の計算方法】

固定資産評価額×2%

相続時の登録免許税は、固定資産評価額×0.4%なので、生前贈与時の1/5で済みます。

よって登録免許税は生前贈与の方が相続よりも高くなってしまいます。

不動産取得税は不動産の取得時に課せられる税金です。

【不動産取得税の計算方法】

課税標準額×4%

不動産取得税は相続では発生しません。よって、生前贈与することで、相続には不要な税金が増えるため注意が必要です。

土地や不動産の価値が下がる可能性がある

生前贈与することで、相続よりも課税評価額が決定する時期が早まります。前述したように生前贈与した不動産の価値が上がる場合はメリットになりますが、逆に価値が下がった場合は課税評価額が上がってしまうため損失につながってしまいます。

たとえば、不動産の価値が生前贈与時に5,000万円だったのが相続時には3,500万円となった場合、相続時の課税対象額のほうが安くなってしまうのです。

そのため不動産を生前贈与する場合は、将来的に不動産の価値がどう推移するのか見極める力も必要になるため注意しましょう。

贈与契約書を作成する

生前贈与は口頭の契約でも有効になりますが、贈与契約書がないことでトラブルになる可能性があります。また税務署から税務調査がおこなわれた場合も、契約書を提示できれ調査が短期で済む可能性が高まります。

後日のトラブルを防ぐためにも贈与契約書を作成し、書面での証拠を残すことをおすすめします。

なお、贈与契約書には下記の項目を記載し、贈与者と被贈与者双方が合意のもと、署名と実印による押印をおこないましょう。

- 贈与する日付

- 贈与者と被贈与者の名前

- 贈与する不動産の所在と地番

- 贈与の条件と方法

- 公証役場の確定日付

贈与契約書を作成したら、法務局で登記申請をおこないます。登記申請の際には以下の書類が必要になるため、かならず持参しましょう。

- 登記済権利書

- 固定資産評価証明書

- 贈与者の印鑑証明書類

- 被贈与者の住民票

- 贈与契約書

- 登記申請書

なお、登記申請は贈与される不動産を管轄する法務局にておこないます。管轄外の法務局では申請を受け付けられないため、事前に管轄の法務局を確認しておきましょう。

申告期限を守る

贈与税の申告期限は、原則、贈与を受けた年の翌年2月1日から3月15日までと定められています。また贈与税の納税は3月15日までにおこなう必要があります。

贈与税の申告期限を過ぎてしまった場合、以下の罰則・ペナルティが課せられるため注意が必要です。

無申告加算税や延滞税がかかる

生前贈与で財産を受け取ったにもかかわらず、申告期限までに贈与税の申告手続きを忘れていた場合、通常かかる贈与税に加えて「無申告加算税」や「延滞税」を支払わなければいけません。

無申告加算税や延滞税は、贈与税の申告期限を過ぎてから期限後申告するまでの期間によって課せられる率が変動します。

〇無申告加算税の場合

- 申告期限後、自主的に期限後申告をした場合は5%

- 税務調査の事前通知がされた後に申告した場合

-本来の贈与税額のうち50万円までは最大15%

-50万円を超える場合は最大20%

〇延滞税の場合

- 申告期限から2カ月以内に申告した場合は原則として年7.3%

- 2カ月を過ぎた場合は原則として年14.6%

無申告の期間が長くなれば加算されるペナルティも増加するため、申告期間を過ぎてしまった場合は、できるだけ早い段階で期限後申告をおこないましょう。

重加算税がかかる場合もある

申告義務があることを認識していたにもかかわらず、意図的に贈与税の申告をおこなわなかった場合や本来の申告額よりも少ない額を申告した場合に課せられるペナルティです。

贈与税を意図的に申告しなかった場合は前述した無申告加算税に加えて、最大40%の重加算税が課せられる場合があります。

非常に大きなペナルティとなるため、生前贈与を受けた場合は申告期限内に正しい贈与額を申告しましょう。

刑事罰が科されるリスクも

納めるべき贈与税を期限内に納付しない場合、脱税として刑事罰に科せられる可能性もあります。

脱税の意思がない場合でも懲役1年以下または50万円以下の罰金、万一脱税の意思が認められれば、懲役5年以下または500万円以下の罰金という重い刑罰になってしまうため注意しましょう。

まとめ

不動産投資用物件を生前贈与することで、贈与税だけでなく相続税の節税にもつながる可能性があります。

贈与税や相続税がどのくらい節税できるかは、贈与者や被贈与者の関係や年齢によって異なります。場合によっては生前贈与よりも相続したほうが節税につながる場合もあるため注意が必要です。

贈与税はこまかな法律の知識が求められるため、効率よく節税効果を求める場合は専門家への相談も検討することをおすすめします。